Declaración anual 2025 de persona moral: Recomendaciones de Prodecon

Estímulos fiscales: Guía de Aplicación y Blindaje

Deja de pagar de más. Conoce el catálogo actualizado de beneficios y cómo aplicarlos sin detonar contingencias. Permitir a los participantes identificar y aplicar correctamente los estímulos fiscales del SAT, asegurando el estricto cumplimiento de la normativa para reducir la carga fiscal sin detonar revisiones o contingencias.

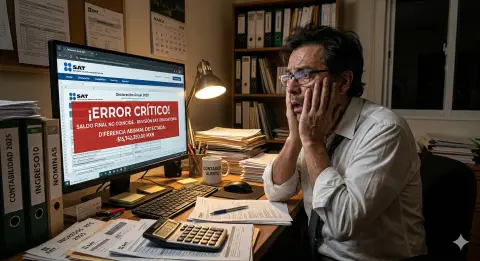

El Nuevo Ecosistema de Fiscalización: CFDI Falsos, Prisión y Defensa 2026

Cómo desvirtuar la presunción de falsedad y reactivar sellos ante los nuevos procedimientos del SAT. Detallar el panorama integral en la actualidad y los diferentes escenarios que pueden impactar a los contribuyentes los CFDI falsos, junto con sus alcances e implicaciones.

Blindaje de sociedades: Obligaciones y Riesgos en el manejo de Actas y Libros Corporativos

Protege tu patrimonio y el de tus socios: Aprende a formalizar acuerdos, cumplir con los requisitos legales y evitar la nulidad de tus decisiones ante autoridades y terceros Detallar la importancia que tiene la celebración de asambleas en las sociedades mercantiles. Demostrando las diferentes obligaciones para los socios y los requisitos, además de las posibles consecuencias de no celebrarlas correctamente.