4 consejos para atender el fraude financiero a usuarios de

la banca

El fraude financiero con tarjetas de crédito y débito representa el 40.7 % de casos

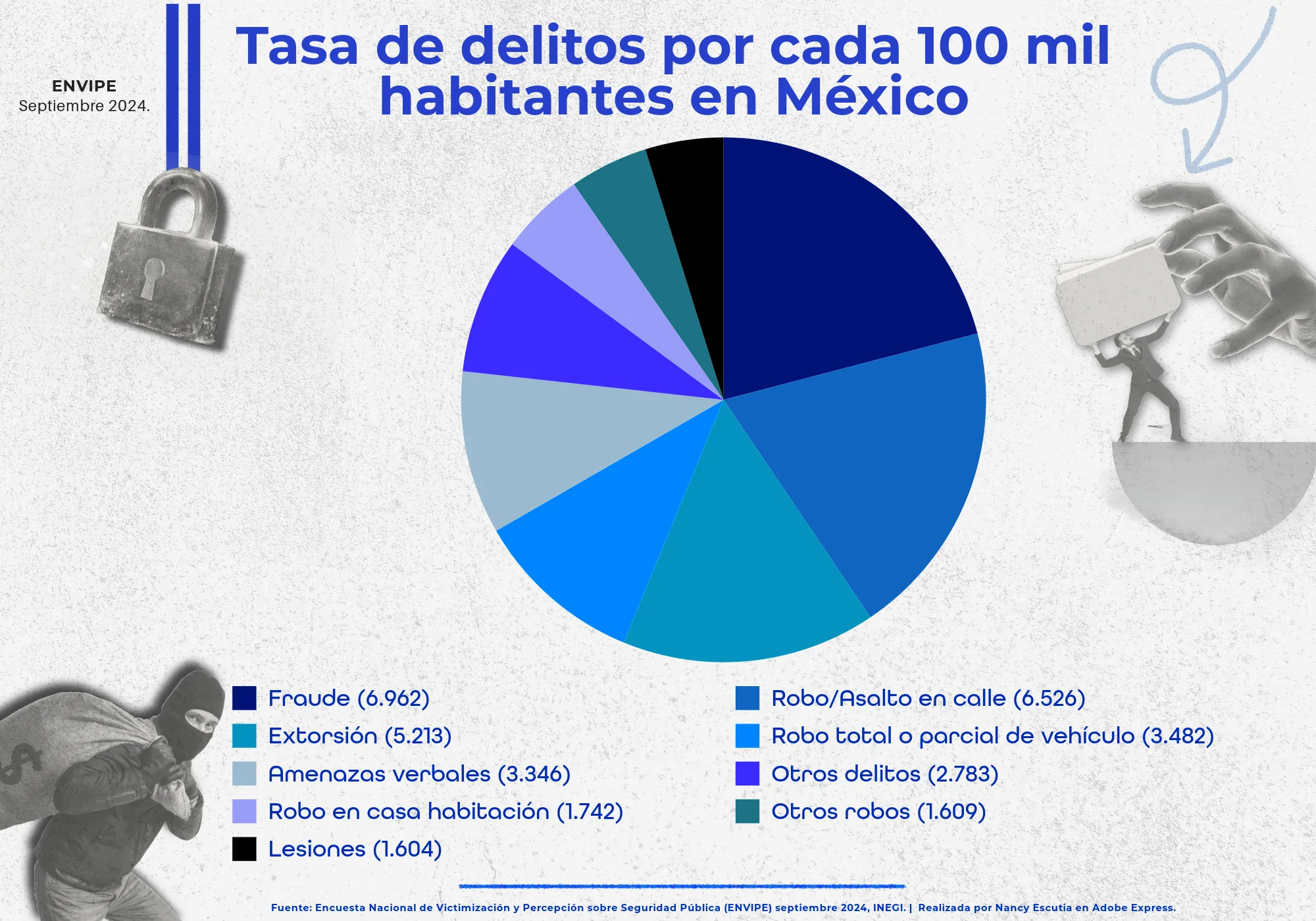

En 2023 se registraron 10.6 millones de delitos en los hogares de México, reveló la Encuesta Nacional de Victimización y Percepción sobre Seguridad Pública (ENVIPE) publicada en septiembre de 2024 por el Instituto Nacional de Estadística y Geografía (INEGI), que enfatizó, el delito más frecuente fue el fraude.

Según estas cifras del INEGI, al cierre de 2023 se registraron 23 mil 323 víctimas de algún delito por cada 100 mil habitantes, y en el caso del fraude, la plataforma de banca digital, Nu destacó que la incidencia registrada es de 7 mil casos por cada 100 mil habitantes.

De acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), hay diferentes tipos de fraudes, por ejemplo, ofertas o páginas para robar información o dinero; llamadas telefónicas apócrifas, mensajes fraudulentos, correos con suscripciones y hasta falsos apoyos gubernamentales.

Dentro de dicho universo de delitos existe el fraude financiero, que cada vez es más popular a través de medios tecnológicos que se aprovechan de las necesidades de seguridad financiera de la "población mexicana" y los consumidores.

Un ejemplo de lo anterior es el phishing, el pharming y el robo de identidad, que pese a las barreras de seguridad con las que cuenta la banca digital, ha dado pie al fraude bancario.

En razón de lo anterior, Nu México encontró que mediante los ciberdelincuentes usan correos, páginas y mensajes apócrifos para robar información personal y así robar la identidad de los usuarios para cometer fraudes con sus tarjetas de crédito o débito y otros productos financieros.

Según los datos del INEGI de 2024, el fraude con tarjetas de crédito y débito representa el 40.7 % de casos, por ello, los usuarios compartieron cuáles son los mecanismos de seguridad que las entidades financieras deben emplear.

En un comunicado fechado al 18 de febrero de 2025, Nu México compartió que de acuerdo con una encuesta realizada por su propia plataforma, tanto a sus usuarios como a no usuarios, hay al menos cuatro mecanismos de protección del dinero.

Según las respuestas de los encuestados, las prácticas de seguridad más valoradas son las siguientes:

Nu México

destacó que aunque los ataques son cada vez más sofisticados, pueden prevenirse si las entidades financieras emplean una estrategia de seguridad basada en tres pilares:

Considerando este último punto y en atención a los usuarios, Nu recomendó contar con una estrategia "clara y transparente" que sea "perceptible y fácil de manejar" para mejorar la "experiencia financiera" de los clientes de la banca.