Detalles de cómo manifestar estos ingresos en la declaración anual de 2016

Por Antonio Castillo

Si eres socio o accionista de una sociedad, y durante el ejercicio 2016 te entregaron dividendos, recuerda incluir estos ingresos en la declaración anual que deberás presentar a más tardar el próximo 2 de mayo de 2017 (arts. 140 y 150, LISR; y 12, CFF)

Como el mencionado numeral 140 de la LISR no hace distinción si los dividendos provienen o no de la Cuenta de Utilidad Fiscal Neta (CUFIN) de la persona moral que los distribuyó, invariablemente se deben declarar todos los ingresos percibidos por este concepto, inclusive si son provenientes de dicha CUFIN.

Monto del ingreso acumulable por dividendos

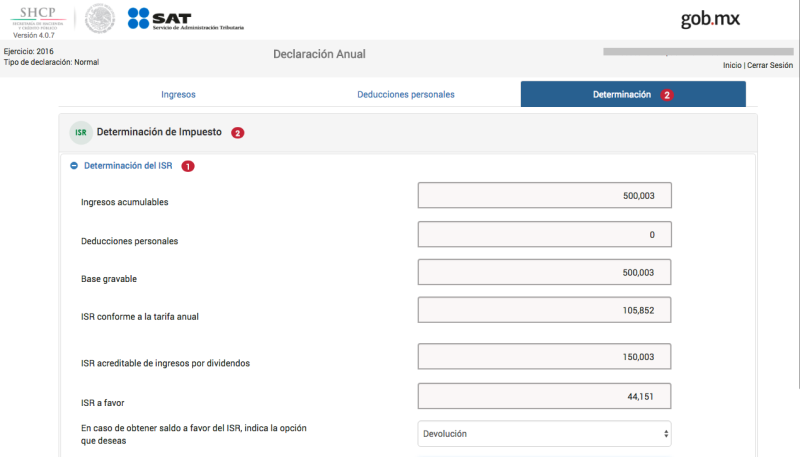

Para efectos de acumular los dividendos cobrados, tienes la opción de acreditar el ISR pagado por la persona moral, siempre y cuando también acumules dicho impuesto.

Lo anterior aplica tanto si los dividendos cobrados provienen o no de CUFIN, y para estos efectos, se tiene que observar el siguiente procedimiento:

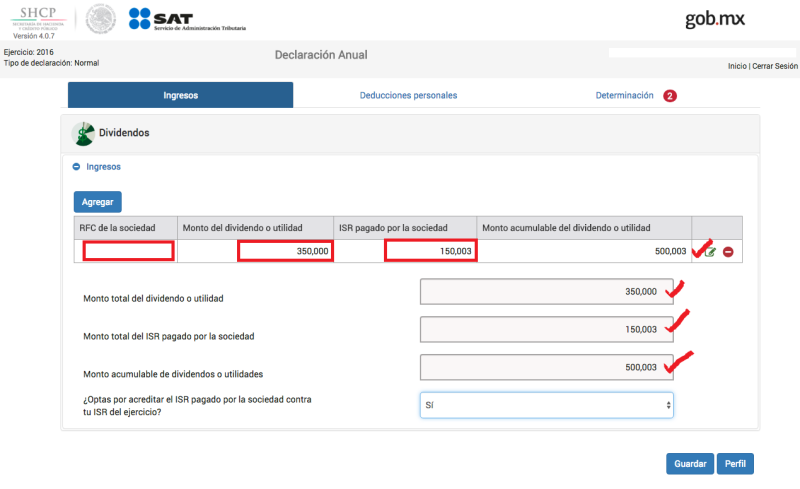

Cálculo del ISR pagado por la PM

| Dividendo cobrado | $350,000.00 |

Por: | Factor | 1.4286 |

Igual: | Subtotal | 500,010.00 |

Por: | Tasa de ISR | 30 % |

Igual: | ISR pagado por la PM | $150,003.00 |

Determinación del ingreso acumulable

| Dividendo cobrado | $350,000.00 |

Más: | ISR pagado por la PM | 150,003.00 |

Igual: | Ingreso acumulable por dividendos | $500,003.00 |

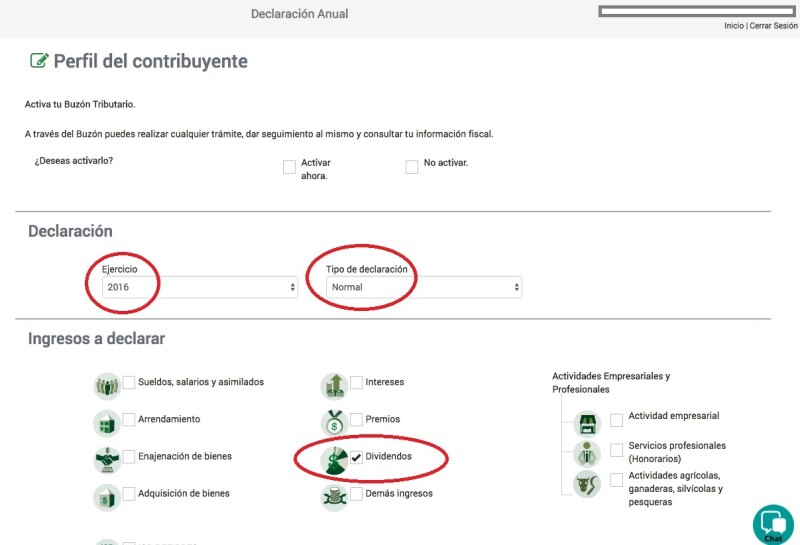

Llenado de la declaración

Impuesto adicional del 10 % sobre dividendos

Un punto a tomar en cuenta es que si los dividendos corresponden a utilidades generadas a partir del ejercicio 2014, adicionalmente se causa un ISR a la tasa del 10 %, mismo que se cubre vía retención por parte de la persona moral, el cual se considera como pago definitivo, es decir, que el ISR retenido no es acreditable en la declaración anual (art. 140, segundo párrafo, LISR).