VIE 19/12

TDC 17.9792

LUN 10/11

INPC 142.6450

MIE 01/10

RECARGOS FEDERALES 1.47%

SAB 01/02

UMA 113.14

Esta obligación entra en vigor el año 2021

Una de las nuevas obligaciones previstas para el ejercicio 2021 es la revelación de esquemas reportables por parte de los asesores fiscales y los contribuyentes. Esta obligación se incorporó en el Título VI del CFF, denominado “De la Revelación de Esquemas Reportables” que van de los numerales 197 al 202.

Es importante recordar que de conformidad con la fracción II, del artículo octavo transitorio del CFF, los plazos previstos para cumplir con las obligaciones del nuevo Título empezarán a computarse a partir del 1o. de enero de 2021.

No obstante, los contribuyentes están obligados a revelar esquemas reportables diseñados, comercializados, organizados, implementados o administrados a partir de 2020, o con anterioridad a dicho año cuando alguno de sus efectos fiscales se refleje en los ejercicios fiscales comprendidos a partir de 2020.

Se considera un esquema reportable, cualquiera que genere o pueda generar, directa o indirectamente, la obtención de un beneficio fiscal en México y tenga alguna de las 14 características previstas en el numeral 199 del CFF.

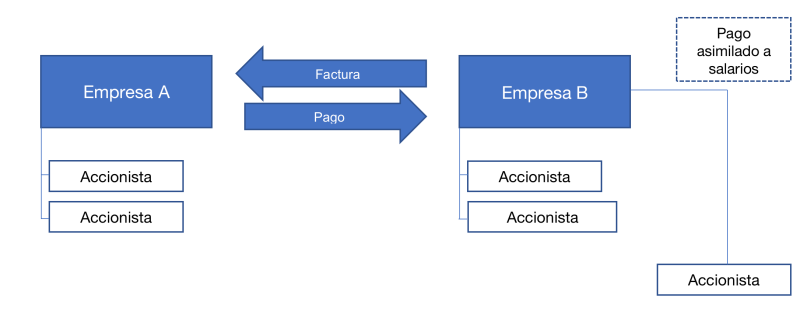

Un ejemplo de esquema reportable es el siguiente:

Una persona moral del régimen general de ley (empresa A) quiere pagar a sus accionistas dividendos; sin embargo, busca a un asesor fiscal para que le dé una alternativa para reducir el pago de impuestos.

El asesor fiscal le propone que, en vez de pagar un dividendo, otra empresa (empresa B) propiedad del accionista facture una operación, y a su vez esta empresa pague al accionista como asimilado a salarios.

En esta operación se estaría dando los supuestos previstos en las fracciones IV y XII del numeral 199 del CFF, toda vez que:

- consiste en una serie de pagos u operaciones interconectados que retornen la totalidad o una parte del monto del primer pago que forma parte de dicha serie, a la persona que lo efectuó o alguno de sus socios, accionistas o partes relacionadas, y

- evita la aplicación de la tasa adicional del 10% prevista en los artículos 140, segundo párrafo; 142, segundo párrafo de la fracción V; y 164 de la LISR

Es importante señalar que la aplicación de este esquema genera los siguientes beneficios fiscales:

- deducciones por el pago de servicios

- reducción de utilidades con operaciones proyectadas, y

- evita el pago del 10 % de retención de ISR por dividendos

Bajo ese contexto, se llega a la conclusión de que se está en presencia de un esquema generalizado, toda vez que se puede comercializar de manera masiva a todo tipo de contribuyentes y la forma de obtener el beneficio fiscal sea la misma. Ahora bien, independientemente de lo mencionado, pueden existir consecuencias penales para el contribuyente por si la operación fuera simulada y se realice una comercialización de CFDI .

Si desea conocer a detalle esta nueva obligación se sugiere la lectura del tema “2021, año de esquemas reportables” disponible nuestra edición 475 digital del 15 de noviembre de 2020.