¿Qué debe entenderse por dicho concepto?

El pagar impuestos es una actividad inevitable, o por lo menos eso debería de ser; sin embargo, existen algunas prácticas para evitar el pago que ocasionan un daño al erario público.

Es una realidad que las prácticas evasivas han ido evolucionando conforme avanza el tiempo; pasando de la invención de algunas deducciones (a la luz de los comprobantes impresos), la omisión de ingresos acumulables, hasta la creación de diversas empresas para trasladar la carga fiscal entre ellas.

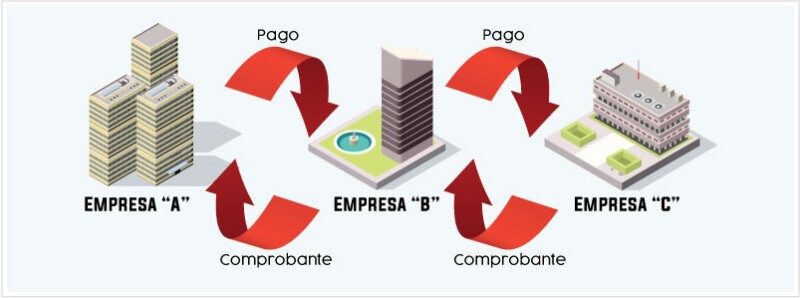

Ejemplo de lo anterior es la llamada operación carrusel que realiza mediante la simulación de operaciones entre varios contribuyentes pertenecientes a un mismo grupo empresarial; esto dio lugar a que la autoridad identificara algunas áreas de oportunidad para erradicar la evasión fiscal.

Es importante recordar que la operación carrusel tiene su base en la inexistencia de operaciones y consiste en que más de dos empresas —constituidas formalmente— acuerdan diseñar el mecanismo de evasión, a través de la simulación de operaciones.

Es decir, los contribuyentes que facturan operaciones simuladas (EFOS) emiten CFDI’s sin que se lleve a cabo la real prestación de servicios o la entrega del bien, con el objeto de que empresas que deducen operaciones simuladas (EDOS) los deduzca para el pago del ISR.

En el diagrama se observa que la empresa “A” es la que recibe el verdadero beneficio, toda vez que es la empresa que efectúa la deducción. En el caso de la empresa “B” el efecto es “0”, ya que así como factura también recibe una factura; sin embargo, la empresa “C” es la que tiene que acumular el ingreso el que puede ser sufragado por una pérdida fiscal o la adquisición de facturas de una empresa “D”.

En muchas ocasiones la operación carrusel tiene una sola cabeza con nombre y apellido, que lleva el control de las operaciones celebradas en el grupo empresarial; es decir, ella es la que se encarga de decidir los tiempos y montos a facturar entre las empresas, las cuales suelen tener los mismos socios.

Esta es tan solo una práctica de evasión fiscal de un grupo de empresas controladas por una persona. Ante tal circunstancia, en los últimos años se ha legislado para imponer ciertos controles que permitan identificar estas prácticas; así se han incorporado varias figuras entre ellas la de “control efectivo de la sociedad”, que es utilizada en diversos preceptos, para identificar la existencia de una responsabilidad solidaria o restringir de algún régimen en particular.

Con el antecedente anterior, se analizarán las diferentes vertientes en las que se aplica el concepto de control efectivo de la sociedad y sus implicaciones:

| Fundamento | Premisa | Qué se entiende por control efectivo |

| Art. 17-D, CFF | Firma electrónica Se señala que el SAT negará el otorgamiento de la firma electrónica avanzada, así como los certificados de sellos digitales, cuando detecte que la persona moral solicitante, tiene un socio o accionista que cuenta con el control efectivo del solicitante, que se ubique en los supuestos establecidos en los artículos 17-H, fracciones X, XI o XII, o 69, decimosegundo párrafo, fracciones I a V del CFF y que no haya corregido su situación fiscal, o bien, que dicho socio o accionista, tenga el control efectivo de otra persona moral, que se encuentre en los supuestos de los artículos y fracciones antes referidos y no haya corregido su situación fiscal | Se considera control efectivo en los mismos términos que la fracción X del artículo 26 del CFF, en el cual se indica que la capacidad de una persona o grupo de personas, de llevar a cabo cualquiera de los actos siguientes:

|

| Art. 17-H Bis fracc. XI, CFF | Restricción temporal de CSD Un supuesto para la restricción de los Certificados de Sello Digital (CSD) es cuando la autoridad detecte que la persona moral tiene un socio o accionista que cuenta con el control efectivo de la misma, y cuyo certificado se ha dejado sin efectos por ubicarse en alguno de los supuestos del artículo 17-H, primer párrafo, fracciones X, XI o XII del CFF, o bien, en los supuestos del artículo 69, decimosegundo párrafo, fracciones I a V del mismo ordenamiento, y no haya corregido su situación fiscal, o bien, que dicho socio o accionista tenga el control efectivo de otra persona moral, que se encuentre en los supuestos de los artículos y fracciones antes referidos y esta no haya corregido su situación fiscal | |

| Art. 26, fracc. IV, CFF | Responsabilidad solidaria En el inciso b) de dicha fracción se establece que existe adquisición de negociación, salvo prueba en contrario, cuando la autoridad fiscal detecte que la persona que transmite y la que adquiere el conjunto de bienes, derechos u obligaciones comparte identidad parcial o total de las personas que conforman su órgano de dirección, así como de sus socios o accionistas con control efectivo | |

| Art. 26, fracc. X, CFF | Responsabilidad solidaria La responsabilidad solidaria únicamente será aplicable a los socios o accionistas que tengan o hayan tenido el control efectivo de la sociedad, referente de las contribuciones que se hubieran causado en relación con las actividades realizadas por la sociedad cuando tenían tal calidad | La capacidad de una persona o grupo de personas, de llevar a cabo cualquiera de los actos siguientes:

|

| Art. 27, fracc. VI, inciso b), CFF | Obligaciones en el RFC Existe la obligación de presentar un aviso en el RFC, a través del cual informen el nombre y la clave en dicho registro de los socios, accionistas, asociados y demás personas, cualquiera que sea el nombre con el que se les designe, que por su naturaleza formen parte de la estructura orgánica y que ostenten dicho carácter conforme a los estatutos o legislación bajo la cual se constituyen, cada vez que se realice alguna modificación o incorporación relacionada a estos, así como informar el porcentaje de participación de cada uno de ellos en el capital social, el objeto social y quién ejerce el control efectivo, en los términos de lo que establezca el SAT | Se entenderá por control, influencia significativa o poder de mando, lo que señala la regla 2.5.23. de la RMISC 2022, que prevé que se entenderá por control, influencia significativa y poder de mando, aquellas definiciones a que se refiere el artículo 2, fracciones III, XI y XX, respectivamente, de la Ley del Mercado de Valores. La Ley del Mercado de Valores indica que se entiende por:

|

| Art. 176, LISR | Entidades extranjeras controladas sujetas a regímenes fiscales preferentes Son ingresos sujetos a regímenes fiscales preferentes, los que no están gravados en el extranjero o lo están con un impuesto sobre la renta inferior al 75 % del ISR que se causaría y pagaría en México. Lo dispuesto en este Capítulo solo será aplicable cuando el contribuyente ejerza el control efectivo sobre la entidad extranjera de que se trate | Cuando se actualice cualquiera de los siguientes supuestos:

|

| Art. 206, LISR | RESICO-PM Se establece que no tributarán conforme a este régimen las personas morales cuando uno o varios de sus socios, accionistas o integrantes, participen en otras sociedades mercantiles donde tengan el control de la sociedad o de su administración, o cuando sean partes relacionadas en los términos del artículo 90 de la LISR | Se entenderá por control, cuando una de las partes tenga sobre la otra el control efectivo o el de su administración, a grado tal que pueda decidir el momento de reparto o distribución de los ingresos, utilidades o dividendos de ellas, ya sea directamente o por interpósita persona |

El concepto de “control efectivo” tiene distintas acepciones según el precepto, ordenamiento y contexto en el que se utiliza. Es una realidad que los profesionales que se dediquen a la materia fiscal deben analizar si una sociedad cuenta con el control efectivo atendiendo el tipo de operación que se quiera realizar.

Resulta claro que esta medida busca identificar a las verdaderas cabezas de las sociedades, con la finalidad de conocer a la “mente maestra” de las operaciones y en caso de malas prácticas fiscales, responsabilizarla.