IDC le extiende una cordial invitación a nuestro seminario Qué cuidar en su operación para 2023 que se llevará a cabo el próximo 9 de noviembre de 2022. Consulte el temario aquí y si desea inscribirse puede hacerlo en esta liga.

La implementación de la nueva versión del CFDI ha provocado que los contribuyentes se actualicen constantemente respecto a la forma de facturar sus operaciones.

LEE:

NODO: “OBJETOIMP” ¿SUFRIRÁ ACTUALIZACIONES?

Uno de los principales cambios con la versión 4.0 del CFDI es la obligación de determinar si la operación facturada es sujeta o no de impuestos. De tal manera que se incluyó de forma obligatoria el nodo “ObjetoImp”.

Los catálogos del SAT que sirven para requisitar el CFDI señalan las siguientes claves disponibles para el llenado del nodo mencionado:

c_ObjetoImp | Descripción |

01 | No objeto de impuesto |

02 | Sí objeto de impuesto |

03 | Sí objeto del impuesto y no obligado al desglose |

04 | Sí objeto del impuesto y no causa impuesto |

Por lo que hace a la clave “04, “Sí objeto del impuesto y no causa impuesto”, que inició su vigencia el 7 de octubre de 2022, surge la pregunta ¿cuándo se utiliza?

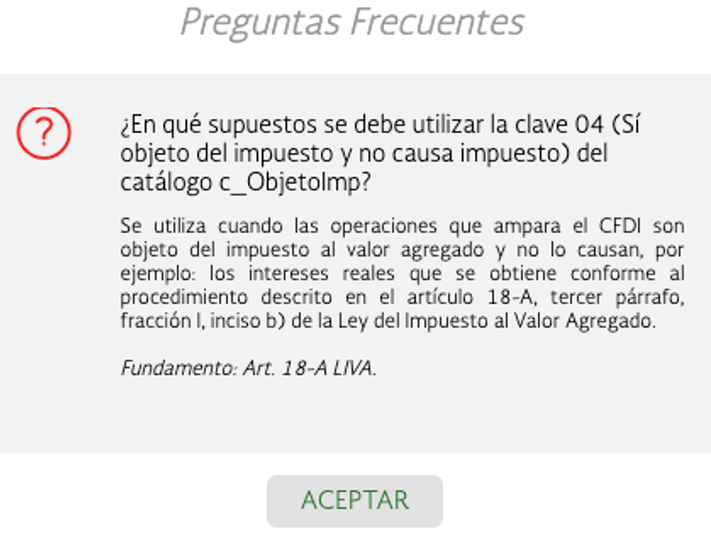

Es una realidad que el SAT no ha actualizado la guía de llenado de la versión 4.0. para establecer en qué supuestos se debe aplicar la clave mencionada; sin embargo, a través del apartado de “Preguntas frecuentes” intenta solventar la duda:

La respuesta de la autoridad deja más interrogantes que soluciones, toda vez que no queda claro cuando una operación puede ser objeto de la LIVA, pero a su vez no existe el gravamen; no obstante, se debe poner atención en el ejemplo que se manifiesta en la respuesta, relativo a los intereses del numeral 18-A de ordenamiento aludido.

Para ello, es importante distinguir entre actos no objeto y exenciones, ya que son términos distintos. Los actos no objeto son aquellos que la propia mecánica de la ley no los comprende en sí misma; por ejemplo: las indemnizaciones u operaciones realizadas en el extranjero. Por su parte, los actos exentos son los que el legislador prevé dentro de la propia ley como dádivas a los contribuyentes que realizan ciertas operaciones o por su condición especial. En ambos casos no se causa el impuesto.

La clave 04 se refiere a actos que sean objeto de la LIVA, pero no causen el impuesto. En primera instancia podríamos considerar que en este punto encuadran los actos exentos; sin embargo, estos deben ser considerados dentro de la clave “02” si objeto del impuesto.

Más bien, la clave “04” puede ser utilizada como bien lo señala el ejemplo del SAT, en el supuesto de la determinación de los intereses reales, que por una parte son objeto de la LIVA, pero que por la propia determinación no existe base, por lo que no se causa el impuesto (sin que se consideren exentos).

Dicha situación ocurre cuando por la propia mecánica de ley se determina el valor de los actos o actividades, de una forma distinta al que se suele realizar; en los intereses es sabido que el gravamen corresponde al interés real, el cual se obtiene de restar los efectos inflacionarios al interés nominal.

En el escenario puede existir un interés nominal pero no real; lo que actualizaría el supuesto de una operación que es objeto de la LIVA, pero no se causa ni tampoco es considerada exenta.

Bajo esa premisa, se debe destacar que esta clave será utilizada principalmente por las entidades del sistema financiero. Asimismo, a la fecha de la publicación de esta nota, el SAT no cuenta con esta actualización en su programa de facturación, aunque algunos Proveedores Autorizados de Certificación (PAC) ya reportan la actualización y permiten utilizar la clave “04” del nodo “ObjetoImp”.