Determine cabalmente las cuotas y aportaciones a enterar al IMSS e Infonavit y revise las fechas de pago atribuibles para este año

El 16 de diciembre de 2020 se publicó en el DOF el decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Seguro Social y de la Ley de los Sistemas de Ahorro para el Retiro.

Esta enmienda presidencial, dentro de sus modificaciones, prevé el aumento gradual a la cuota patronal del ramo de Cesantía en Edad Avanzada y Vejez (CEAV); no obstante, tal incremento comenzará a partir del 1o. de enero de 2023, según lo previsto en el segundo transitorio, por lo que las contribuciones de seguridad social para este año, se mantienen tal como se muestran a continuación.

Cuotas obrero-patronales y aportaciones de vivienda

| Seguro y concepto | Prestaciones | Cuotas | Base salarial | |||

| Patrón | Trabajador | Total | ||||

| Riesgos de Trabajo | En especie y dinero | Conforme con su siniestralidad laboral | 0.00 % | Prima correspondiente1 | Salario base de cotización (SBC) | |

| Enfermedades y Maternidad | En especie | Cuota fija por cada colaborador hasta por tres veces la UMA vigente2 | 20.40 % | 0.00 % | 20.40 % | UMA2 |

| Cuota adicional por la diferencia del SBC y de tres veces la UMA2 | 1.10 % | 0.40 % | 1.50 % | Diferencia entre el SBC y tres veces la UMA2 | ||

| Gastos médicos para pensionados y beneficiarios | 1.05 % | 0.375 % | 1.425 % | SBC | ||

| En dinero | 0.70 % | 0.25 % | 0.95 % | SBC | ||

| Invalidez y Vida | En especie y dinero | 1.75 % | 0.625 % | 2.375 % | SBC | |

| Retiro, Cesantía en Edad Avanzada y Vejez (CEAV) | Retiro | 2.00 % | 0.00 % | 2.00 % | SBC | |

| CEAV | 3.150 % | 1.125 % | 4.275 % | SBC | ||

| Guarderías y Prestaciones Sociales | En especie | 1.00 % | 0.00 % | 1.00 % | SBC | |

| Infonavit | Crédito para vivienda | 5.00 % | 0.00 % | 5.00 % | Salario base de aportación | |

1. En enero y febrero de 2021 se considera la declarada en febrero de 2020. La prima a considerar del 1o. de marzo 2021 al 28 de febrero de 2022 se calculará según la mecánica de los artículos 72 de la LSS y 32 del Reglamento de la Ley del Seguro Social en Materia de Afiliación, Clasificación de Empresas, Recaudación y Fiscalización (RACERF), y se presentará al Seguro Social, en la declaración respectiva a más tardar el último día de febrero de 2021

2. El 27 de enero de 2016 se dio a conocer el Decreto con el que se desindexó el salario mínimo para que deje de ser utilizado como índice, unidad, base o medida de referencia para los fines ajenos a su naturaleza, sustituyéndolo por la UMA.

El IMSS en el Acuerdo del Consejo Técnico número 26/2017, del 25 de enero de 2017, instruyó a las Direcciones de Administración, de Incorporación y Recaudación, de Innovación y Desarrollo Tecnológico, y de Prestaciones Económicas y Sociales del Seguro Social, para que adecuaran los sistemas informáticos institucionales; los procedimientos técnico operativos y los formatos necesarios para la adopción de la UMA.

Además, el oficio No. 6/2016-2017 del Instituto Mexicano de Contadores Públicos dirigido a sus integrantes, señala que debe entenderse que se utilizará la UMA para el cálculo de las cuotas de prestaciones en especie (fija y excedente) del Seguro de Enfermedades y Maternidad

| Mes | Fecha límite de pago | Cuotas a pagar1 |

| Diciembre 2020 | 18 Enero de 20212 y 3 | Mensual y bimestral4 |

| Enero 2021 | 17 Febrero | Mensual |

| Febrero | 17 Marzo | Mensual y bimestral4 |

| Marzo | 19 Abril2 | Mensual |

| Abril | 17 Mayo | Mensual y bimestral4 |

| Mayo | 17 Junio | Mensual |

| Junio | 19 Julio2 y 3 | Mensual y bimestral4 |

| Julio | 17 Agosto | Mensual |

| Agosto | 20 Septiembre2 y 3 | Mensual y bimestral4 |

| Septiembre | 18 Octubre2 | Mensual |

| Octubre | 17 Noviembre | Mensual y bimestral4 |

| Noviembre | 20 Diciembre2 | Mensual |

| Diciembre | 17 Enero 2022 | Mensual y bimestral4 |

| Enero 2022 | 17 Febrero 2022 | Mensual |

1. Según el artículo 14, segundo párrafo del Reglamento del CFF, cuando el pago de las cuotas se efectúe con cheque, este deberá expedirse a favor del organismo descentralizado del que se trate; el cheque no será negociable y será abonado exclusivamente a la cuenta bancaria del organismo descentralizado correspondiente.

Asimismo, la regla 2.1.19 de la Resolución Miscelánea Fiscal para 2021, publicada en el DOF el 29 de diciembre de 2020, vigente a la fecha de cierre de esta edición, establece que el cheque deberá contener las siguientes inscripciones:

- En el anverso: “Para abono en cuenta bancaria del (organismo descentralizado)” y el número del registro del contribuyente en el organismo relativo.

- En el reverso: “Cheque librado para el pago de contribuciones federales a cargo del contribuyente (nombre del contribuyente) con clave en el RFC. Para abono en cuenta bancaria del (nombre del organismo)”

2. Cuando el último día de pago oportuno sea viernes o inhábil, se prorroga el plazo hasta el día hábil siguiente (art. 3o., último párrafo, Reglamento de la Ley del Seguro Social en materia de Afiliación, Clasificación de Empresas, Recaudación y Fiscalización)

3. En atención al numeral 23 último párrafo del Reglamento de Inscripción, Pago de Aportaciones y Entero de Descuentos al Instituto del Fondo Nacional de la Vivienda para los Trabajadores, cuando el último día para el cumplimiento del pago oportuno sea inhábil o viernes, se estará a lo dispuesto por el CFF; esto es, el pago deberá efectuarse al siguiente día hábil (art. 12, penúltimo párrafo, CFF)

4. Según el numeral 39 de la LSS, las cuotas obrero-patronales se causan por mensualidades vencidas y se pagarán a más tardar el día 17 del mes inmediato siguiente a su causación. No obstante, las cuotas relativas al Seguro de Retiro, Cesantía en Edad Avanzada y Vejez, así como el 5 % de las aportaciones al Infonavit se enterarán en forma bimestral hasta en tanto no se homologuen los periodos de pago contemplados en las leyes del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado e Infonavit (arts. Vigésimo Séptimo Transitorio, LSS y Sexto Transitorio, Ley del Infonavit)

Tabla de factores de integración

De conformidad con los dispositivos 15, fracción I y 31, fracción I de la LSS, los patrones deben comunicar al Seguro Social, las modificaciones salariales de sus subordinados, cuando estos cumplen años de servicios.

Por tanto, al inicio de cada año, es recomendable que las empresas examinen la antigüedad de sus trabajadores e identifiquen las fechas en las que deben reportar los avisos salariales a causa del cambio de factor de integración por el incremento del número de días de vacaciones, y por efectos de la prima vacacional correspondiente.

En seguida, se muestra la tabla de factores de integración que son aplicables a los subordinados que perciben prestaciones mínimas de ley, las cuales de conformidad con los numerales 27 y 30 fracción I de la LSS, se integran al salario base de cotización (SBC), porque son elementos conocidos y permanentes (aguinaldo y prima vacacional).

Integración de prestaciones legales

| Años de servicio | Días de | Prima vacacional | Factor de integración | |

| Aguinaldo | Vacaciones | |||

| 1 | 15 | 6 | 25 % | 1.0452 |

| 2 | 15 | 8 | 25 % | 1.0466 |

| 3 | 15 | 10 | 25 % | 1.0479 |

| 4 | 15 | 12 | 25 % | 1.0493 |

| 5-9 | 15 | 14 | 25 % | 1.0507 |

| 10-14 | 15 | 16 | 25 % | 1.0521 |

| 15-19 | 15 | 18 | 25 % | 1.0534 |

| 20-24 | 15 | 20 | 25 % | 1.0548 |

| 25-29 | 15 | 22 | 25 % | 1.0562 |

| 30-34 | 15 | 24 | 25 % | 1.0575 |

| 35-39 | 15 | 26 | 25 % | 1.0589 |

| 40-44 | 15 | 28 | 25 % | 1.0603 |

| 45-49 | 15 | 30 | 25 % | 1.0616 |

Mecanismo para determinar el factor de integración con prestaciones mayores a las legales

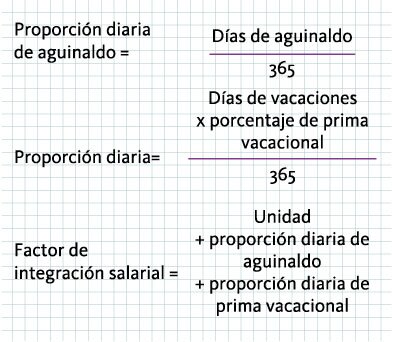

En el supuesto de otorgar a los trabajadores beneficios en una proporción mayor a la estipulada por la LFT, debe aplicarse la siguiente fórmula:

Reajuste de prestaciones pactadas que no integran al SBC

El artículo 27, fracción VII de la LSS, prevé que los premios por asistencia y puntualidad no integran al SBC; siempre y cuando, el importe de cada uno de estos conceptos no rebase el 10 % de dicha base salarial.

Debido al aumento del monto del salario mínimo general nacional (141.70 pesos), los límites de exención aplicables son los siguientes:

Premios por puntualidad y asistencia

| Monto | Monto por premio no integrante a la base salarial1 | ||||

| VSMGN2 | SMGN3 | Integrado | Diaria | Quincenal | Mensual |

| 1 | $141.70 | $148.10 | $14.81 | $222.15 | $444.30 |

| 2 | 283.40 | 296.21 | 29.62 | 444.30 | 888.60 |

| 3 | 425.10 | 444.31 | 44.43 | 666.45 | 1,332.90 |

| 4 | 566.80 | 592.42 | 59.24 | 888.60 | 1,777.20 |

| 5 | 708.50 | 740.52 | 74.05 | 1,110.75 | 2,221.50 |

| 6 | 850.20 | 888.63 | 88.86 | 1,332.90 | 2,665.80 |

| 7 | 991.90 | 1,036.73 | 103.67 | 1,555.05 | 3,110.10 |

| 8 | 1,133.60 | 1,184.84 | 118.48 | 1,777.20 | 3,554.40 |

| 9 | 1,275.30 | 1,332.94 | 133.29 | 1,999.35 | 3,998.70 |

| 10 | 1,417.00 | 1,481.05 | 148.10 | 2,221.50 | 4,443.00 |

| 11 | 1,558.70 | 1,629.15 | 162.92 | 2,443.80 | 4,887.60 |

| 12 | 1,700.40 | 1,777.26 | 177.73 | 2,665.95 | 5,331.90 |

| 13 | 1,842.10 | 1,925.36 | 192.54 | 2,888.10 | 5,776.20 |

| 14 | 1,983.80 | 2,073.47 | 207.35 | 3,110.25 | 6,220.50 |

| 15 | 2,125.50 | 2,221.57 | 222.16 | 3,332.40 | 6,664.80 |

| 16 | 2,267.20 | 2,369.68 | 236.97 | 3,554.55 | 7,109.10 |

| 17 | 2,408.90 | 2,517.78 | 251.78 | 3,776.70 | 7,553.40 |

| 18 | 2,550.60 | 2,665.89 | 266.59 | 3,998.85 | 7,997.70 |

| 19 | 2,692.30 | 2,813.99 | 281.40 | 4,221.00 | 8,442.00 |

| 20 | 2,834.00 | 2,962.10 | 296.21 | 4,443.15 | 8,886.30 |

| 21 | 2,975.70 | 3,110.20 | 311.02 | 4,665.30 | 9,330.60 |

| 22 | 3,117.40 | 3,258.31 | 325.83 | 4,887.45 | 9,774.90 |

1. Para su determinación se consideró el salario mínimo general nacional vigente y el factor de integración de 1.0452 aplicable al primer año de servicios de los colaboradores, pero debe aplicarse el correspondiente a cada subordinado

2. Veces el Salario Mínimo General Nacional

3. Salario Mínimo General Nacional