Si tienes alguna duda legal nosotros te orientamos para que la despejes exitosamente

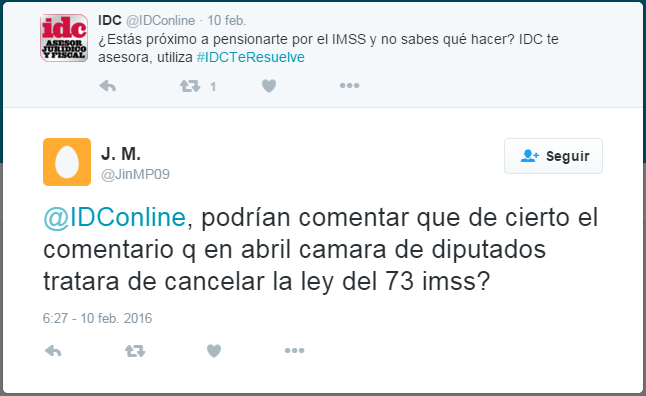

IDC Asesor Jurídico y Fiscal resuelve tus dudas gracias al “Día de la consulta”, en esta ocasión seleccionamos la pregunta enviada por J.M, referente a la revisión del sistema de pensiones como lo puedes ver a continuación.

No olvides seguirnos en Facebook y Twitter a fin de que puedas participar en todas las dinámicas y así festejar nuestro 30 aniversario con nosotros.

El estudio de la Organización para la Cooperación y el Desarrollo Económico (OCDE) “El Sistema de Pensiones en México” dado a conocer en octubre de 2015, en nuestra opinión reactivó el ánimo de los legisladores de reformar este sistema; lo que es posible que ocurra en este año.

Esta medida ha sido postergada por años, pues lleva consigo un costo político muy grande, a pesar que es por todos conocido que la cobertura del sistema de pensiones no ha evolucionado como se estimaba debido a la alta tasa de informalidad y que el pasivo de las pensiones de los trabajadores en transición es cada vez mayor.

Hay que recordar que el Seguro Social maneja dos regímenes para el otorgamiento pensiones por vejez (65 años) o cesantía en edad avanzada (60 a 64 años), el relativo a la ley de:

- 1973, la cual es pagada por el Estado a través del IMSS, y en donde se requieren por lo menos 500 semanas de cotización para obtenerla, y

- 1997, misma que puede ser cubierta mediante un retiro programado o renta vitalicia por una Administradora de Fondos para el Retiro (Afore) o una aseguradora, respectivamente. En ambos casos, la cuantía del beneficio depende del saldo que el asegurado tenga acumulado en su cuenta individual. Para acceder a la pensión se necesitan por lo menos 1,250 semanas de cotización

Esta convivencia de regímenes se debe a la planeación que el Estado realizó hace aproximadamente dos décadas. En ese entonces se llegó a la conclusión de que era imposible seguir costeando las pensiones de las personas en retiro con base en el sistema de reparto previsto en la LSS de 1973; por ello se decidió que a fin de no poner el riesgo las finanzas gubernamentales, el 1o. de julio de 1997 se erigiera un sistema individualizado de pensiones (LSS de 1997).

Años después de esta decisión se vive una realidad muy alejada a la que se vislumbró en ese tiempo, e incluso se puede asegurar que no se consideraron factores como la edad para pensionarse y la esperanza de vida; la informalidad que existe en los trabajos; la falta de empleo para jóvenes y personas mayores de 50 años; la educación de los asegurados, pues impera una gran diferencia entre el salario base con que cotiza un profesionista y el de una persona con secundaria como nivel máximo de estudios.

Con esta “ensalada de factores”, según expertos financieros, el cambio del régimen de reparto al individualizado no será tan viable en unos años, porque existe una menor cotización de la gente económicamente activa, lo que complica financiar las pensiones del régimen de la LSS del 73.

Otro problema que se presentará es que los asegurados inscritos bajo el nuevo régimen no podrán contratar una renta vitalicia u obtener un retiro programado que les aseguren un retiro decoroso, en consecuencia el Estado tendrá que crear programas sociales para garantizarles una vida digna.

Aunado a lo anterior, gracias a los avances tecnológicos y a la medicina, existe una mayor esperanza de vida, pues las personas gozan de buena salud, o se recuperan de enfermedades de las que anteriormente no había tratamientos o medicinas accesibles.

Todo esto ha llevado a que las pensiones otorgadas por el IMSS duren más años y con ello el gasto del Estado aumente.

De hecho en 2014 la Cámara de Diputados aprobó y turnó a su similar de Senadores para su estudio y votación, la minuta con proyecto de Decreto por el que se expiden la Ley de la Pensión Universal y la Ley del Seguro de Desempleo.

De este documento destaca el artículo transitorio quinto, el cual le impone al Ejecutivo Federal convocar a un grupo multidisciplinario de expertos en seguridad social para que estudien el Sistema de Ahorro para el Retiro (SAR) y analicen los factores económicos, financieros, actuariales y legales que inciden sobre las pensiones que reciben los trabajadores en su edad de retiro.

Esto puede interpretarse como una señal de que los legisladores examinaran la posibilidad de hacer algunos ajustes en el SAR, los cuales pueden ser el aumento de la edad requerida para pensionarse, pues con ello se tendrá una mayor aportación al sistema. Aquí lo recomendable sería que dicho incremento sea gradual, es decir elevar anualmente la edad requerida para la cesantía en edad avanzada (60 años) hasta desaparecerla.

Lo anterior sería acorde con el C102 Convenio sobre la seguridad social, norma mínima, 1952 (núm. 102) ratificado por México, el cual indica como requisito para otorgar una pensión los 65 años de edad, y permite incrementar dicho parámetro, cuando las circunstancias así lo justifiquen, esto es la capacidad de trabajo de las personas de edad avanzada del país de que se trate, los criterios demográficos, económicos y sociales respectivos.

Otros factores a abordar en esas mesas de trabajo podrían ser las características socioeconómicas de los empleos y el ingreso que reciben por ellos (detectar las limitaciones de las personas con pocos ingresos y que no tienen para ahorrar voluntariamente, pues no tendrán fondos para una vejez digna); la educación (prever que los trabajadores se preparen para tener un empleo mejor remunerado podrían aportar más a la seguridad social); la portabilidad de derechos entre las instituciones de seguridad social (para que así los trabajadores al cambiar de régimen de seguridad social le sean reconocidas todas sus semanas cotizadas); los programas para la formalización de empleo e inclusive crear un sistema de cotización para los autoempleados.

Asimismo el género de la población, pues en ocasiones las madres trabajadoras sacrifican tiempo para educar a sus hijos y dejan de laborar y con ello les es más difícil tener el mínimo de semanas cotizadas para beneficiarse de una pensión.

De llegarse concretar algún cambio en el SAR, habría un escenario de retos para nuestro país, especialmente para el sector empresarial; porque estaría obligado a generar más fuentes de empleo para personas de todas las edades, en especial para las mayores de 60 años, de lo contrario no habría ningún impacto positivo en el sistema. Además de cumplir cabalmente con sus obligaciones de pago de la carga social.

Por su parte el Estado tendría que contribuir con establecer facilidades administrativas para que los patrones cumplan con sus deberes, lo que implicaría la creación de verdaderos estímulos fiscales para que no existan trabajos informales y se generen fuentes de empleo.

Finalmente el Poder Legislativo tendría que reflexionar en torno a la Pensión Universal, pues si en los sistemas de pensiones contributivas existen problemas para su financiamiento, la aprobación de aquella podría ser un error pues los recursos provendrían únicamente del Estado.