Elementos básicos para identificar quién obtiene un beneficio y prevenir el lavado de dinero

Recoger información sobre los beneficiarios finales se ha vuelto una de las principales herramientas impuestas en la lucha contra la evasión fiscal y el lavado de dinero. Y es que los criminales han explotado los vehículos corporativos y esquemas complejos para ocultar su verdadera identidad, así como el origen y destino de los recursos ilícitos.

El Grupo de Acción Financiera Internacional (GAFI), que es el organismo encargado del combate contra el blanqueo de activos, el financiamiento al terrorismo y la proliferación, ha emitido diversas recomendaciones a los Estados, entre ellos México, para que impongan sistemas efectivos que mejoren la transparencia y disponibilidad de la información sobre el beneficiario final. Al respecto, en su recomendación 24 dispone a la letra:

Los países deben tomar medidas para impedir el uso indebido de las personas jurídicas para el lavado de activos o el financiamiento del terrorismo. Los países deben asegurar que exista información adecuada, precisa y oportuna sobre el beneficiario final y el control de las personas jurídicas, que las autoridades competentes puedan obtener o a la que puedan tener acceso oportunamente. En particular, los países que tengan personas jurídicas que puedan emitir acciones al portador o certificados de acciones al portador, o que permitan accionistas nominales o directores nominales, deben tomar medidas eficaces para asegurar que estas no sean utilizadas indebidamente para el lavado de activos o el financiamiento del terrorismo.

Los mecanismos para alcanzar este objetivo pueden ser de libre elección. En México, la regulación en la materia aún es dispar, empezando por la terminología, pues para las entidades financieras se le conoce como propietario real, mientras que para las actividades vulnerables y recientemente en la materia tributaria se denomina beneficiario controlador, además que cada sector tiene sus propias normas.

La falta de homogeneidad ha dificultado la labor de los sujetos para realizar una diligencia del beneficiario. En este tenor, el presente trabajo describe el concepto de beneficiario controlador, su relevancia y los criterios que deben seguirse para su identificación; y aunque se enfocará en las medidas previstas por la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (LFPIORPI) y su legislación secundaria, se analizarán algunas recomendaciones propuestas por la Comisión

Nacional Bancaria y de Valores (CNBV) dirigidas a las instituciones financieras que resultan de gran utilidad.

Importancia de identificar al beneficiario controlador

Recordemos que las personas jurídicas son independientes de los miembros que la integran y tienen personalidad y patrimonio propio. A esta separación se le conoce como velo corporativo, y permite mantener en anonimato a las personas que están detrás, protegiéndolas de que sus bienes no se confundan con los de la persona moral y para que esta última asuma derechos y obligaciones en nombre propio sin implicar la responsabilidad directa de los socios (salvo algunas excepciones como en el rama fiscal o laboral).

En virtud de que los delincuentes no quieren que los activos ilegales estén a su nombre, suelen crear, administrar, controlar, poseer, y financieramente operar a las personas jurídicas para que se conviertan en propietarias de sus recursos. Así, estas fachadas son aprovechadas para encubrir:

- la identidad de los criminales conocidos o sospechosos

- el verdadero propósito de una cuenta o los bienes, y

- la fuente o el uso de fondos relacionados

De ahí la relevancia de “ver a través del velo” para descubrir al verdadero dueño que disfraza y convierte los productos del delito para introducirlos en el sistema financiero y quién se beneficia de ellos.

Cabe destacar que las personas morales no son el único medio para ocultar la identidad de los lavadores, pues existen otro tipo de vehículos corporativos, entendiéndose por estos a las estructuras, por lo general complejas, que sirven de fachada para a ocultar, transferir y utilizar ganancias criminales. Los más comunes son los siguientes:

- empresa fantasma: entidad que no tiene operaciones, comerciales en curso ni empleados y que es utilizada para esconder el rastro del dinero al transferir los fondos ilícitos a y desde las cuentas bancarias de la compañía

- sociedad en reserva: es una corporación que no ha llevado a cabo ninguna actividad; es decir, se constituyó, pero está inactiva. La diferencia con las empresas fantasma radica en los años que tienen desde su constitución, y que el valor de la sociedad en reserva se basa en su historia, relaciones bancarias y antigüedad, y

- fideicomiso: en términos amplios, es un contrato mediante el cual una persona (fiduciario) posee activos de otra (fideicomitente) que no son para uso ni beneficio propio, sino para el de terceros (beneficiarios). Este es un vehículo corporativo que no tiene una personería jurídica independiente y distingue al propietario legal del beneficiario final de los ingresos conferidos al fideicomiso

Definición

Antes es necesario precisar que beneficiario final, dueño beneficiario y beneficiario controlador se emplean en la práctica como sinónimos. Aclarado esto, GAFI considera como beneficiario final a la persona física que posee o controla a un cliente o en cuyo nombre se realiza una transacción.

Por su parte, el numeral 3, fracción III de las Reglas de Carácter General de la LFPIORPI (RCG), indica que el

beneficiario controlador se refiere a la persona o grupo de personas que por medio de otra o cualquier acto obtiene el beneficio derivado de estos y es quien, en última instancia, ejerce los derechos de uso, goce, disfrute, aprovechamiento o disposición de un bien o servicio; y tratándose de personas morales, se entenderá como beneficiario controlador a aquel sujeto que ejerce el control de la moral (las formas de detentar el control se explicarán más adelante).

Sobre las definiciones lo primero que se debe destacar es que no obstante la ley no lo precise, un elemento esencial sobre el beneficiario controlador en todos los ordenamientos, es que siempre será una persona física y no una jurídica.

Beneficiario de personas morales

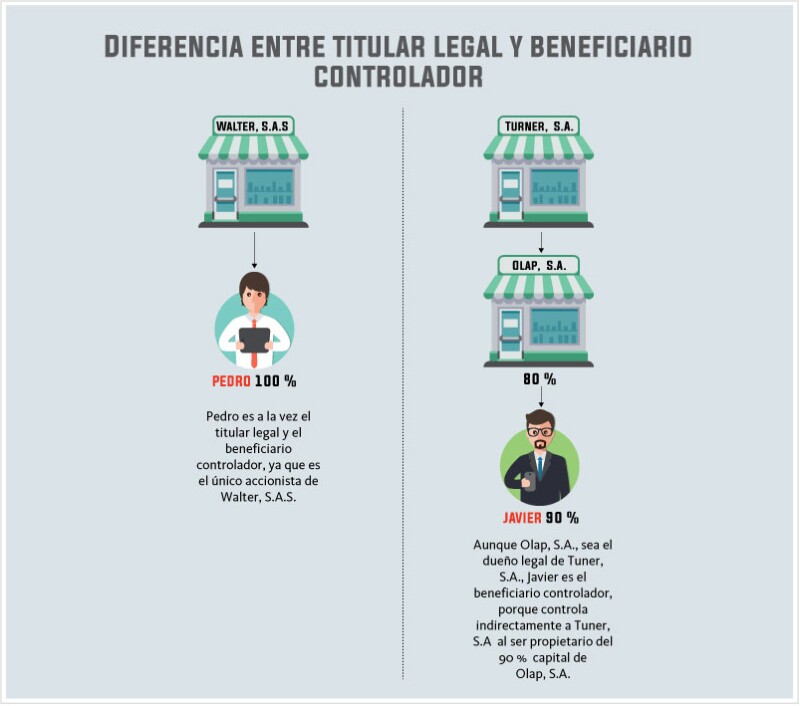

Las RCG de la LFPIORPI, le dan el carácter de beneficiario al que tenga su control. Un error común, es creer que dicho control lo tienen los sujetos que mantienen la propiedad legal de la empresa (accionistas); y aunque en muchas ocasiones resulta ser cierto, no siempre es así, pues un tercero ajeno a la entidad pudiera ser quien realmente posee o se beneficia de su patrimonio. Para ejemplificar lo anterior, se presentan los siguientes supuestos:

Tipos de control conforme a las RCG

Control por propiedad

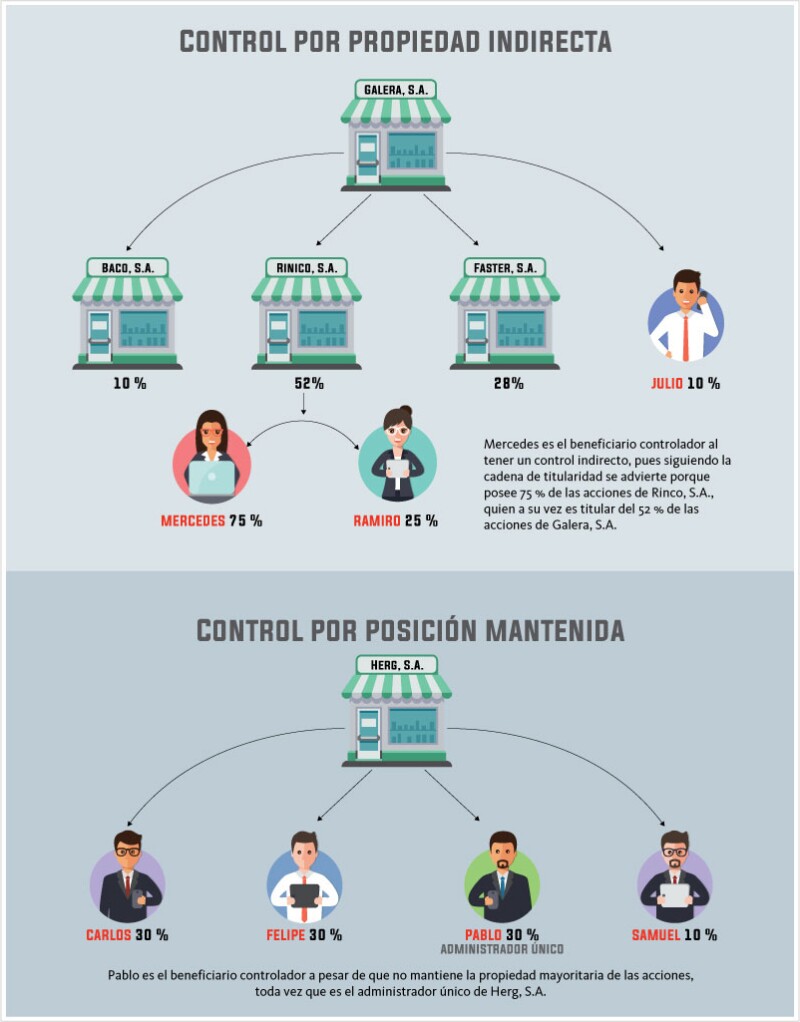

Se configura cuando una persona o un grupo de estas, mantienen la titularidad de los derechos que les permiten directa o indirectamente ejercer el voto respecto del más del 50 % del capital social. En este supuesto, el porcentaje de participaciones en la entidad son el factor clave.

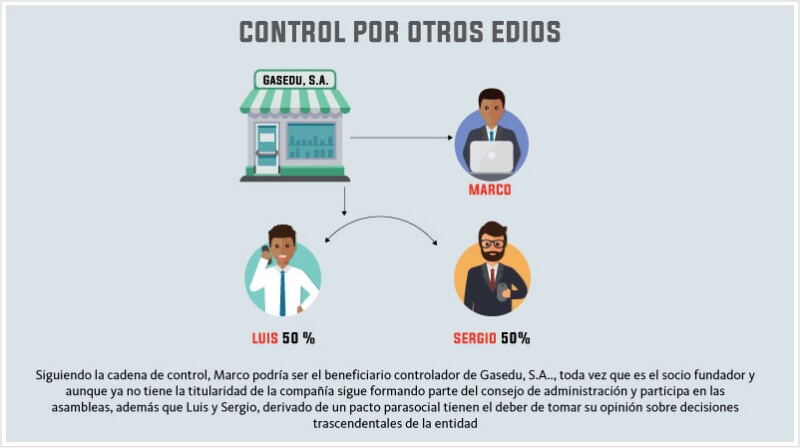

Control por otros medios

Se origina cuando una persona o grupo de personas pueden imponer, directa o indirectamente, decisiones en las asambleas generales de accionistas, socios u órganos similares, o nombrar o destituir a la mayoría de los consejeros y administradores y sus equivalentes.

En este caso, se tiene el control aunque no se posea la titularidad de la persona moral, mediante la participación en la financiación de la sociedad mercantil, o por relaciones familiares estrechas e íntimas, asociaciones históricas o contractuales. Además, el control puede suponerse incluso cuando este nunca se ejerció, como el uso, disfrute o beneficios de los activos propiedad de la persona jurídica.

Control por posición mantenida

El control lo detenta quien dirige, directa o indirectamente, la administración, estrategia o las principales políticas de la moral. Dependiendo de la figura societaria, los administradores, gerentes generales o directores pueden tener un papel activo en el ejercicio del control.

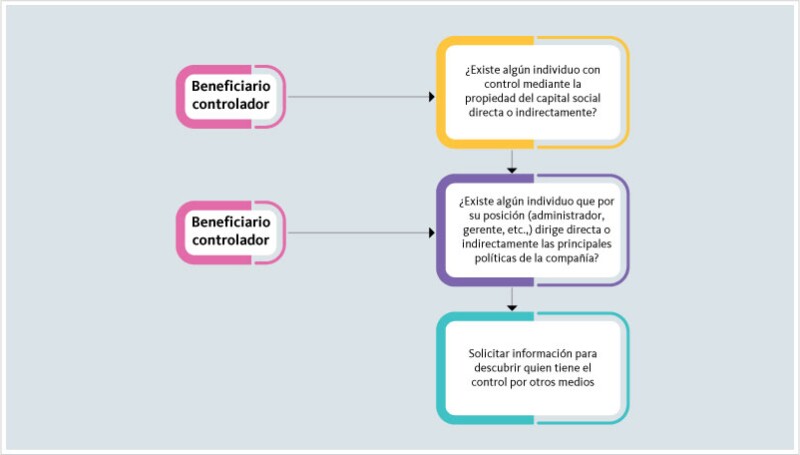

Cómo determinar quién es el beneficiario

Una vez comprendidos los supuestos bajo los cuales se puede tener el control de una persona jurídica, se pueden adoptar algunas de las directrices emitidas por la CNBV para facilitar la diligencia del beneficiario controlador, mismas que a continuación se resumen y adecúan al sector de actividades vulnerables. Dichos criterios deben aplicarse con base en una opción de descarte.

Paso 1

- identificar a la persona física que sea titular o posea por cualquier título legal, directa o indirectamente, el 50 % o más de la composición accionaria del capital

- identificar a los socios que sean titulares, posean o adquieran la propiedad de valores en copropiedad o cotitularidad con otros accionistas o socios mediante cualquier acto o título jurídico, ejerciendo el control de la moral

- si se detecta que la composición accionaria está fraccionada en partes menores al 50 %, se puede identificar a cada uno de los propietarios y copropietarios de dichos porcentajes, y analizar si existe alguna relación jurídica entre estos con el objeto de establecer si en su conjunto son titulares de más del 50 % del patrimonio, y

- si se verifica que las acciones se encuentran distribuidas en un gran número de personas físicas que no ostentan el 50 %, se procederá a seleccionar como beneficiario controlador a quien esté facultado para:

o imponer decisiones en la asamblea o en el órgano de gobierno equivalente

o nombrar o destituir a la mayoría de los consejeros o equivalentes, o

o dirigir la administración, la estrategia o las principales políticas de la organización

Paso 2

En la medida en que exista duda de si las personas con la participación controladora en la propiedad son los beneficiarios controladores, se podrá identificar al individuo que tenga el control a través del cargo de alto mando, en donde sus funciones se encuentren relacionadas con la toma de decisiones estratégicas que influyen en las prácticas comerciales o de negocio o en la dirección general de la compañía, o bien, que tiene el control de los asuntos diarios o regulares a través de un puesto directivo (administrador, director general, gerente, presidente, vicepresidente, tesorero, etc.)

Paso 3

De no ser exitosas las anteriores vías, se estimará como beneficiario controlador a la persona física que tiene el control por tener participación en las finanzas de la sociedad, o algún tipo de relación personal o familiar con los altos mandos de la misma; también si tiene un derecho de propiedad, entre otros, que permite presumir que goza de los beneficios de una cuenta, contrato u operación, y es, en última instancia, el verdadero dueño de los recursos, al tener sobre ellos derechos de uso, disfrute, aprovechamiento, dispersión o disposición.

Beneficiario controlador en fideicomisos

La LFPIORPI ni su regulación secundaria prevén reglas para dar con el beneficiario de los fideicomisos. En este caso, no debe aplicarse la regla de descarte (como sucede en las personas jurídicas), siendo lo más recomendable recabar la información de todas las partes del contrato, y cuando una de ellas (el fideicomitente, por ejemplo) sea una persona jurídica no se le debe identificar como beneficiario controlador, sino a los sujetos que controlan a esa entidad.

Cómo recopilar la información

De acuerdo a los anexos de las RCG de la LFPIORPI, los sujetos obligados deben incluir en el expediente de identificación de sus clientes una declaración escrita y firmada donde conste que se le requirió información sobre la existencia del beneficiario controlador.

Cuando los clientes son personas físicas, frecuentemente son ellos los que tienen el carácter de beneficiarios controladores; sin embargo, tiene que dejarse constancia del hecho mediante asientos como:

El suscrito (nombre de la persona física) en mi carácter de cliente, informo bajo protesta de decir verdad que soy el único beneficiario controlador y soy quien en última instancia ejerce los derechos de uso, goce, disfrute o disposición del bien o servicio objeto de la presente operación.

En personas morales, para comprobar la veracidad del beneficiario controlador señalado por el cliente, se recomienda solicitar documentos adicionales; por ejemplo:

- las actas más recientes de las asambleas de accionistas celebradas en las que se contengan las resoluciones adoptadas conforme al porcentaje en el capital o los derechos de voto

- la certificación expedida por el administrador único, el presidente o secretario del consejo de administración respecto de la integración del capital social de la persona moral, junto con la copia de los asientos necesarios del libro de registro de accionistas o los avisos sobre la tenencia corporativa publicados ante la Secretaría de Economía o el SAT, y

- un informe sobre los poderes para actos de dominio y de administración que han sido otorgados a sus funcionarios, empleados o terceros, así como el alcance los mismos

Realizada la valoración de la información y si se tiene certeza del beneficiario, se procede a validar su identidad apegándose a los requisitos previstos en el Anexo 3 para personas físicas de nacionalidad mexicana o de nacionalidad extranjera con condiciones de residente permanente, y el Anexo 5 para extranjeros con estancia de visitante. En la siguiente tabla se indica la información que debe adjuntarse:

| Datos y documentos | Mexicanos y residentes permanentes | Visitantes |

| Nombre y apellidos sin abreviaturas | x | x |

| Fecha de nacimiento | x | x |

| Nacionalidad | x | x |

| País de nacimiento | x | x |

| Actividad, ocupación, profesión, actividad o giro del negocio al que se dedique, en caso de que exista una relación de negocios con el cliente | x | x |

| Domicilio de su lugar de residencia (calle, avenida, número exterior e interior, colonia o urbanización, demarcación territorial, municipio, entidad federativa estado, código postal | x | x |

| Número de teléfono en que se pueda localizar, incluida la clave de larga distancia y extensión | x | |

| Correo electrónico | x | |

| CURP y RFC | x | |

| Datos del documento con el que se identificó consistentes en: nombre de la acreditación, autoridad que la emite y número de la misma | | x |

| Identificación emitida por autoridad competente, vigente o que la fecha de vencimiento, al momento de su presentación no sea mayor a dos años, que contenga fotografía, firma y, en su caso domicilio del beneficiario | x | |

| Pasaporte o documento original oficial emitido por autoridad competente del país de origen vigente que la fecha de vencimiento no sea mayor a dos años, que contenga la fotografía, firma y que acredite la nacionalidad | | x |

| Documento oficial expedido por el Instituto Nacional de Migración que acredite la legal estancia en el país, cuando cuente con este | | x |

| Cédula de identificación fiscal o constancia del CURP, cuando cuente con ellas | x | |

| Comprobante que acredite el domicilio si el manifestado no coincide con la identificación o esta no lo contiene (recibo de pago por servicios domiciliados con una antigüedad no mayor | x | x |

Los documentos se presentan, en original y copia simple para que sean cotejados, debiendo conservarse únicamente las copias, y preservarse de manera física o electrónica, por un plazo de cinco años contados a partir de la fecha de la realización de la actividad.

Negativa del beneficiario controlador

Si el cliente es renuente en proporcionar información del beneficiario, tiene que suspenderse la operación y enviar una alerta a la autoridad en un aviso, dentro de las 24 horas siguientes a tener conocimiento del hecho. Ahora bien, en caso de dudar de la fidelidad de las declaraciones, se puede optar por suspender la operación, o aplicar medidas razonables que permitan allegarse de información para verificar al beneficiario, tales como:

- aplicar cuestionarios que permitan obtener información adicional, o

- recabar información del Registro Público de Comercio, el Registro Nacional de Inversión Extranjera, entre otros, al igual que de fuentes confiables independientes que permitan obtener, cotejar y verificar los datos que se proporcionen

La anterior imposición deriva del artículo 22 de las RCG de la LFPIORPI, en el que se delega al sujeto obligado toda la responsabilidad de verificar la identidad del beneficiario, ya que a letra establece:

Cuando quien realiza una actividad vulnerable tenga información basada en indicios o hechos acerca de que alguno de sus clientes o usuarios actúa por cuenta de otra persona, sin que lo haya declarado de acuerdo con lo señalado en el artículo 12 de las presentes reglas, deberá solicitar al cliente o usuario de que se trate, información que le permita identificar al dueño beneficiario, sin perjuicio de los deberes de confidencialidad frente a terceras personas que dicho cliente o usuario haya asumido por vía convencional.

Momento idóneo para realizar la diligencia del beneficiario controlador

La gestión del beneficiario debe de hacerse durante el proceso de identificación del cliente, que se lleva a cabo antes de que se concrete la operación.

Se recuerda que la autoridad puede verificar el periodo en que se integró el expediente de identificación con base en la fecha de los documentos que lo componen, mismos que deben coincidir con la celebración del acto, de lo contrario no se tendrá por cumplida en tiempo el deber y procederá una sanción, tal y como lo confirman los criterios de rubro: RECURSOS DE PROCEDENCIA ILÍCITA LEY FEDERAL PARA LA PREVENCIÓN E IDENTIFICACIÓN DE OPERACIONES CON RECURSOS DE PROCEDENCIA ILÍCITA. CASO EN QUE SE INCUMPLE LA OBLIGACIÓN DE IDENTIFICAR A LOS CLIENTES O USUARIOS CON QUIENES SE REALIZAN ACTIVIDADES VULNERABLES, tesis: VIII-J-SS-36 y ACTIVIDADES VULNERABLES.- ALCANCES DE LA CONDUCTA SANCIONADA EN LOS ARTÍCULOS 18, FRACCIÓN III, 53, FRACCIÓN II, Y 54, FRACCIÓN I, DE LA LEY FEDERAL PARA LA PREVENCIÓN E IDENTIFICACIÓN DE OPERACIONES CON RECURSOS DE PROCEDENCIA ILÍCITA, tesis: VIII-J-SS-36.

Beneficiario controlador en materia fiscal

Derivado de la reforma para 2022, el artículo 32-B Ter del CFF, impuso la obligación a todas las personas morales, fideicomisos, así como las partes contratantes o integrantes, en el caso de cualquier otra figura jurídica, de obtener y conservar, como parte de su contabilidad la información correspondiente a sus respectivos beneficiarios controladores.

Si bien, este no es el objetivo del presente trabajo, resulta conveniente hacer algunas aclaraciones sobre la figura y su diferencia tratándose de prevención de operaciones con recursos de procedencia ilícita, para evitar confusiones:

- en materia fiscal los contribuyentes deben a identificar a su propio beneficiario controlador; en cambio, en las actividades vulnerables, los sujetos obtienen la información del beneficiario controlador de sus clientes con quienes celebren operaciones

- los contribuyentes deben proporcionar la información del beneficiario al SAT cuando lo requiera; por su parte, los sujetos obligados dan a conocer dicha información a la autoridad al presentar los avisos de las actividades

- en cuanto a quién es considerado beneficiario controlador, básicamente la definición es la misma, pero tratándose de beneficiarios por control de propiedad, el CFF establece que son aquellos que mantienen la titularidad de los derechos que permitan, directa o indirectamente, ejercer el voto respecto de más del 15 % del capital social, mientras que las RCG de la LFPIORPI elevan el porcentaje al 50 %, y

- la RMISC 2022 exige mayores datos sobre el beneficiario controlador que los Anexos de las RCG de LFPIORPI; por ejemplo:

- residencia para efectos fiscales, domicilio particular y domicilio fiscal

- estado civil, con identificación del cónyuge y régimen patrimonial, o identificación de la concubina o del concubinario, de ser aplicable

- relación y grado de participación con la persona moral o calidad que ostenta en el fideicomiso o la figura jurídica

- descripción de la forma de participación o control (directo o indirecto)

- número de acciones, partes sociales, participaciones o derechos u equivalentes; serie, clase y valor nominal de las mismas, en el capital de la persona moral y lugar donde se encuentren depositadas

- fecha determinada desde la cual la persona física adquirió la condición de beneficiario controlador, y

- fecha en la que haya acontecido una modificación en la participación o control en la persona moral, fideicomiso o cualquier otra figura jurídica; tipo de participación y fecha de terminación

Se reitera que los sujetos obligados no tienen el deber legal de requerir la anterior información a sus clientes, pudiéndose limitar a aquella prevista por las RCG de la LFPIORPI.

Comentarios finales

La identificación del beneficiario controlador siempre ha sido un tema complejo de entender y llevar a la práctica tanto para las autoridades como para los sujetos obligados.

La regulación en materia tributaria, se considera que tiene aspectos positivos y negativos. Por un lado, las empresas estarán más familiarizadas con esta figura y serán menos reacias a dar información a los sujetos obligados; no obstante, el hecho de que la norma no sea homogénea, sobre todo en el aspecto del porcentaje en la tenencia accionaria que determinan las leyes para que alguien sea considerado beneficiario, generará desconcierto.

Lo que es innegable, es que con la reciente reforma fiscal se ha dejado en claro que todas las personas jurídicas y vehículos corporativos siempre tienen un beneficiario controlador, por lo que es inaceptable que los sujetos obligados lleven a cabo la actividad vulnerable con sus clientes sin antes lograr identificar a uno.