CONSULTE NUESTRO ESPECIAL REFORMA FISCAL 2022 Y SI DESEA PROFUNDIZAR EN EL TEMA ACCEDA A NUESTRA EDICIÓN ESPECIAL DIGITAL.

La reforma fiscal para el ejercicio 2022 contempló diversos cambios en materia del CFF, siendo uno de los principales la modificación a la cancelación de CFDI, a saber:

- solo podrán cancelarse en el ejercicio en el que se expidan y siempre que la persona a favor de quien se expidan acepte su cancelación, salvo aquellos casos en que las disposiciones establezcan un plazo menor (art. 29-A, párrafo cuarto)

- cuando los contribuyentes cancelen CFDI que amparen ingresos, deberán justificar y soportar documentalmente el motivo de dicha cancelación, misma que podrá ser verificada por las autoridades fiscales en el ejercicio de sus facultades (art. 29-A, párrafo sexto)

Es importante mencionar que en la exposición de motivos que dio pie a esta reforma se señaló que debido a que no se cuenta con un tiempo para la cancelación de los CFDI emitidos, se ha detectado que los contribuyentes realizan tal cancelación años después de su emisión, lo que no permite contar oportunamente con información actualizada para conocer la situación fiscal de los contribuyentes, dando origen a observaciones o cartas invitación para corregir su situación fiscal por parte de las autoridades fiscales.

LEE: CANCELACIÓN DE CFDI SIN ACEPTACIÓN DEL RECEPTOR

En la regla 2.7.1.47. de la RMISC 2022 se indicó en un principio que la cancelación de los CFDI en términos del artículo 29-A, cuarto párrafo del CFF, se puede efectuar a más tardar el 31 de enero del año siguiente a su expedición; sin embargo, con la primera versión del anteproyecto de la primera modificación a la RMISC 2022, publicada en el portal del SAT, se indica que dicho plazo se extiende a más tardar en el mes en el cual se deba presentar la declaración anual del ISR correspondiente al ejercicio fiscal en el cual se expidió el citado comprobante.

Así, tal parece que como está redactada la regla que dicha facilidad (cancelar los CFDI después del ejercicio) solo aplica a los CFDI emitidos en el ejercicio 2021, toda vez que en el aplicativo correspondiente, varios contribuyentes han intentado infructuosamente cancelar los comprobantes de ejercicios anteriores al mencionado.

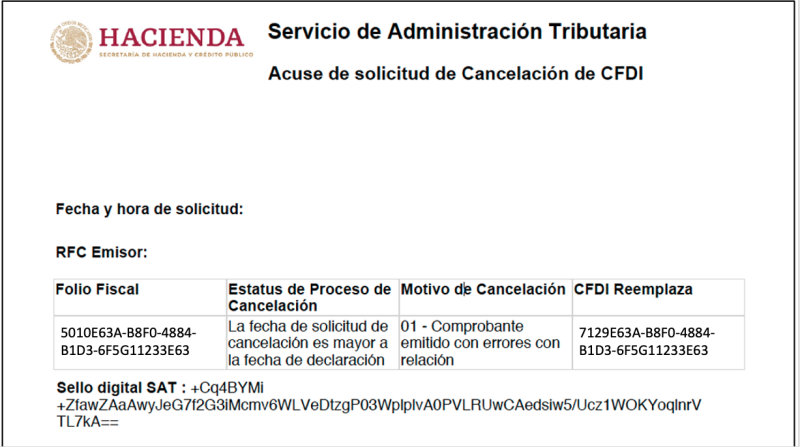

Ejemplo de lo anterior es el siguiente acuse de solicitud de cancelación de un CFDI emitido en el ejercicio 2017 CFDI:

Se resalta el estatus que señala: “La fecha de solicitud de cancelación es mayor a la fecha de declaración” denotando que el sistema no está permitiendo la cancelación de CFDI de ejercicios anteriores (cuya fecha para presentar la declaración ya hubiese fenecido).

Lo anterior representa a todas luces una aplicación retroactiva de una norma que entró en vigor a partir del ejercicio fiscal 2022, esto sin mencionar el enorme peso que se le está dando al CFDI en la determinación del impuesto; dado que pese que una operación de ejercicios anteriores al 2021 no se haya celebrado, al no poder cancelar el CFDI se estaría obligando al contribuyente a acumular un ingreso no percibido, o en su caso se le limite el poder sustituir un comprobante emitido con errores y que puede afectar una deducción.