Aspectos a considerar por estos contribuyentes en torno a los ingresos que deben informar al Servicio de Administración Tributaria en su declaración anual 2023

Todas las personas físicas residentes en México deben informar en la declaración del ejercicio, los préstamos, los donativos y los premios, obtenidos en el mismo, siempre que estos, en lo individual o en su conjunto, excedan de $ 600,000.00; de no hacerlo, los dos primeros conceptos se considerarán objeto del pago del Impuesto sobre la Renta (ISR), como otros ingresos en los términos del Capítulo IX del Título IV de la Ley del Impuesto sobre la Renta -LISR- (arts. 90, segundo párrafo y 91, quinto párrafo, LISR).

Tratamiento de ingresos por premios

En caso de que omitan informar los ingresos por premios en la declaración del ejercicio, no se considerará la retención que se le hubiese efectuado como pago definitivo, y con ello se acumularán a sus demás ingresos el monto de los premios obtenidos, con el derecho de acreditar, la retención del impuesto federal que le hubiera efectuado.

ÚNETE A IDC en nuestro canal de Whatsapp

Qué pasa con los ingresos por los que no se debe pagar ISR

De igual forma, las personas físicas deben informar en la declaración del ejercicio cuando perciban ingresos totales superiores a $500,000.00, incluyendo aquellos por los que no estén constreñidos al pago del ISR, y por los que pagaron el impuesto definitivo, considerando los previstos en el artículo 93, fracciones XVII, XIX, inciso a) y XXII de la LISR (viáticos, casa habitación y herencia), así como por los que cubrieron el impuesto definitivo en los términos del artículo 138 (premios) de la LISR (art. 150, párrafos tercero y cuarto, LISR)

Estas referencias no son aplicables cuando se trata de ingresos por sueldos y salarios; esto significa que, solo se declararán cuando los ingresos exentos o por los que se pagó impuesto definitivo supere el monto de los $500,000.00.

En el caso de viáticos, cuando no exceda de este importe y no represente más del 10 % de los ingresos por sueldos, no se tendrá la obligación de informar este último concepto.

Es preciso mencionar, que de no informar los ingresos por viáticos, casa habitación y herencia, se considerarán percepciones gravables objeto del pago del ISR, de acuerdo con el numeral 93, penúltimo párrafo de la LISR,

De lo anterior se infiere, que cuando un contribuyente perciba ingresos exentos o por los que hubiese pagado impuesto definitivo superiores a $500,000.00, tendrá que informarlos en su declaración, y no solo los relativos por concepto de viáticos, casa habitación y herencia, en virtud de que el artículo 150, tercer párrafo de la LISR, no prevé ninguna regla de excepción. Si bien es cierto, se enfatiza que se incluyen dichos conceptos, también lo es que no se excluyen a los demás ingresos, por lo que en una interpretación fáctica se podría considerar que por los ingresos distintos de salarios con un importe superior al referido se tendrían que declarar.

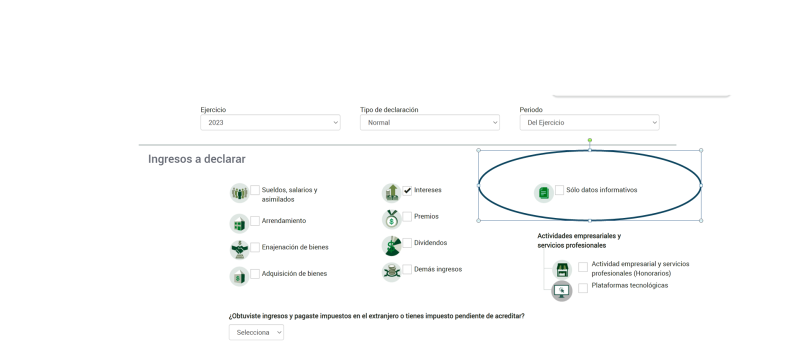

Como en el cuerpo de la declaración no está contemplado informar conceptos distintos a los citados, es una práctica común que no se declaren; por tanto deben manifestarse como datos informativos independientemente de que no se tengan otro tipo de ingresos.

¿Qué señala el Código Fiscal de la Federación en torno a los datos informativos?

El artículo 31, primer párrafo del Código Fiscal de la Federación señala que las declaraciones en documentos digitales, se presentarán con la información que señale la autoridad mediante reglas de carácter general.

Para estos efectos, la regla 2.8.3.5. de la RMISC 2024, indica que las declaraciones del ejercicio de ISR se presentarán a través del servicio de “Declaraciones”, y se capturarán los datos habilitados por el programa, donde no figura la información de ingresos distintos a los descritos, por lo que la obligación formal se cumpliría sin menoscabo de haber obtenido otro tipo de ingresos exentos o por los que se hubiese pagado impuesto definitivo, y sin que se actualice alguna infracción a las disposiciones fiscales.

¿Quieres saber más? ¡Sigue a IDC en Google News!