En el presente artículo se pretende analizar el impacto de la figura del beneficiario controlador para efectos fiscales en México, de acuerdo con las reformas realizadas al Código Fiscal de la Federación (CFF) publicadas en el Diario Oficial de la Federación (DOF) el 12 de noviembre de 2021, mismas que entraron en vigor desde el 1o. de enero de 2022.

La reforma en cuestión tuvo como uno de sus objetivos principales que, la autoridad fiscal cumpliera con los estándares internacionales que exigen niveles de transparencia mínimos con relación a los beneficiarios controladores de las personas morales, los fideicomisos y otras figuras jurídicas con fines fiscales.

Desde la entrada en vigor de la enmienda referida, la figura del beneficiario controlador ha adquirido una relevancia significativa dentro del ámbito empresarial mexicano, porque exige a todas las personas morales la implementación de mecanismos específicos para la identificación de su beneficiario controlador.

ÚNETE A IDC en nuestro canal de Whatsapp

Marco regulatorio de la identificación del beneficiario controlador

Los artículos 32-B Ter, 32-B Quáter y 32-B Quinquies del CFF regulan la obligación de identificar al beneficiario controlador y mantener expedientes actualizados como parte de la contabilidad de las personas morales.

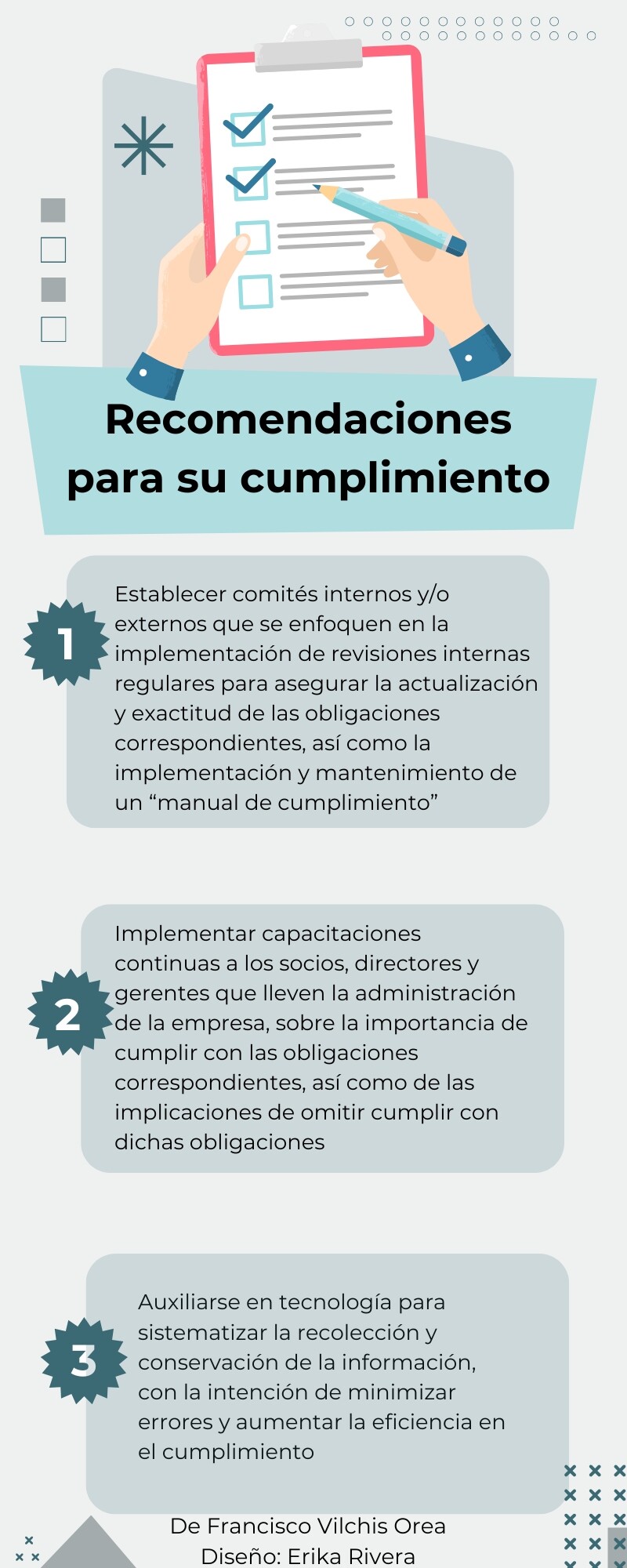

Dichos documentos deben estar a disposición del Servicio de Administración Tributaria (SAT) cuando así lo requiera. Este deber implica la necesidad de establecer los procedimientos jurídicos documentales internos, que, en mi recomendación, deben agruparse en un manual de cumplimiento.

Estas medidas son indispensables para garantizar la disponibilidad de información fidedigna y actualizada sobre los beneficiarios controladores ante las autoridades fiscales.

Impacto y relevancia de la identificación del beneficiario controlador en 2024 y 2025

A pesar de que dicha obligación entró en vigor el 1o. de enero de 2022, adquiere especial relevancia en los ejercicios 2024 y 2025, toda vez que la Suprema Corte de Justicia de la Nación a finales de 2023, la declaró constitucional.

Derivado de lo anterior, a inicios de 2024 se anticipó un aumento significativo en las revisiones por parte del SAT, lo cual se confirmó cuando esta autoridad emitió su plan maestro de recaudación y fiscalización, haciendo énfasis en el cumplimiento de esta obligación.

Cabe destacar que este impacto se proyecta también para el ejercicio 2025, ya que se espera que las revisiones del SAT se vean aún más fortalecidas en ese rubro.

Así las cosas, es menester que el sector empresarial adopte programas de cumplimiento robustos.

Consecuencias de incumplimiento

Las empresas que no cumplan con las obligaciones relativas a la identificación del beneficiario controlador se podrán hacer acreedores a multas significativas que pueden ir hasta los $2,249,000.00 por cada beneficiario controlador no identificado.

Como se observa la correcta identificación y el cumplimiento de las obligaciones relativas al beneficiario controlador no solo constituyen una exigencia fiscal, sino que representan una práctica empresarial estratégica que fomenta el debido cumplimiento, la transparencia y la integridad dentro de las sociedades mexicanas.

En este sentido, ante el incremento de las revisiones del SAT en el ejercicio 2024 y las que se proyectan para el 2025, es indispensable que las personas morales en México fortalezcan sus sistemas de cumplimiento y designen a una persona responsable con la experiencia y competencia necesarias para atender estos asuntos con la debida diligencia y profesionalismo, asegurando así una respuesta oportuna ante la fiscalización correspondiente que lleven a cabo las autoridades tributarias.