MAR 03/03

TDC 17.3485

SAB 10/01

INPC 143.5880

DOM 01/02

RECARGOS FEDERALES 2.07%

DOM 01/02

UMA 117.31

El beneficio tiene ciertas limitaciones que los contribuyentes deben considerar

La Ley de Ingresos de la Federación para 2025 contempla un beneficio para que los contribuyentes puedan regularizar su situación fiscal. Este beneficio es un estímulo fiscal para disminuir en un 100 % multas, recargos y gastos de ejecución.

Los beneficiarios de este estímulo son las personas físicas y morales cuyos ingresos totales en el ejercicio fiscal de que se trate no hayan excedido de 35 millones de pesos para efectos de la Ley del Impuesto sobre la Renta (LISR) y que tengan a su cargo contribuciones o cuotas compensatorias correspondientes al ejercicio fiscal 2023 o anteriores.

Por ejercicio fiscal debe entender como aquel en que se realizó la omisión que generó el crédito con independencia de la fecha en que se declaró, detectó, determinó o venció la obligación de pago.

En qué consiste el estímulo

El beneficio consiste en un estímulo del 100% de las multas, los recargos y gastos de ejecución administrados y recaudados por el Servicio de Administración Tributaria (SAT), las entidades federativas coordinadas, y la Agencia Nacional de Aduanas de México.

Las multas a las que puede aplicarse el estímulo para regularizarse son:

por infracciones a ordenamientos fiscales, aduaneros y de comercio exterior

derivadas del incumplimiento de obligaciones distintas a las de pago

con agravantes

ÚNETE A IDC en nuestro canal de Whatsapp

A qué multas no aplica

Cabe precisar que tratándose de multas por infracciones a las leyes fiscales distintas a las infracciones por omisión de pago de las contribuciones, no son objeto de este beneficio, salvo que dichas infracciones hayan sido determinadas conjuntamente con contribuciones federales o cuotas compensatorias omitidas.

Es decir, las llamadas multas por omisión de obligaciones de forma no son objeto de este estímulo; ejemplo de ello serían aquellas multas que se impongan por omitir la presentación de declaraciones informativas o por no enviar la contabilidad en los términos establecidos en el Código Fiscal de la Federación.

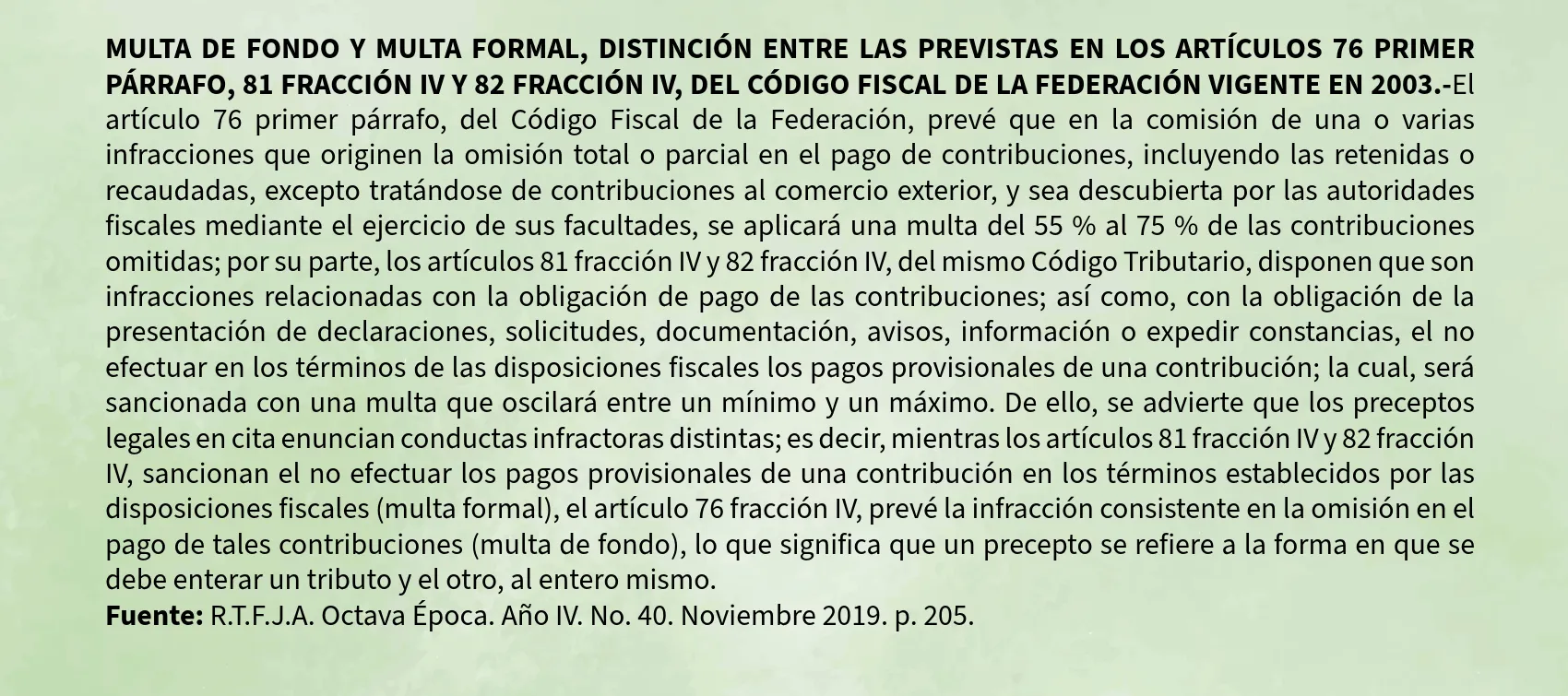

Para profundizar más sobre la diferencia entre multas de forma y de fondo, baste la lectura de la siguiente tesis del Tribunal Federal de Justicia Administrativa:

No obstante, podrán considerarse dentro del estímulo, aquellas que se determinen conjuntamente con contribuciones o cuotas compensatorias omitidas, como sería el caso de las que fija la autoridad fiscal en ejercicio de sus facultades de comprobación en una visita domiciliaria o revisión de gabinete, en cuya liquidación se contemplan créditos por omisión de pago de contribuciones, así como aquellas infracciones relacionadas con el incumplimiento de obligaciones de forma.

Aquellos contribuyentes que tengan créditos constituidos por multas relativas al incumplimiento de obligaciones de forma directa tienen la oportunidad de reducir esas multas aplicando las alternativas que establece el Código Fiscal de la Federación, como descuentos por su pronto pago o solicitar su disminución bajo lo dispuesto en el artículo 74 de dicho ordenamiento.

Por último, no se debe olvidar que para aplicar este beneficio se debe observar los tiempos y requisitos adicionales que señalan las reglas de la Resolución Miscelánea Fiscal para 2025.