¿Qué validez tienen los CFDI en los juicios mercantiles?

Una jurisprudencia señala que son documentos con valor indiciario, lo que significa que no prueban por sí solos la existencia de una operación y deben complementarse con otras pruebas

Los comprobantes fiscales digitales por internet (CFDI) son documentos fiscales cuya autenticidad e integridad están garantizadas por la e.firma y los sellos digitales. Sin embargo, su validez fiscal no implica necesariamente validez probatoria en juicios mercantiles.

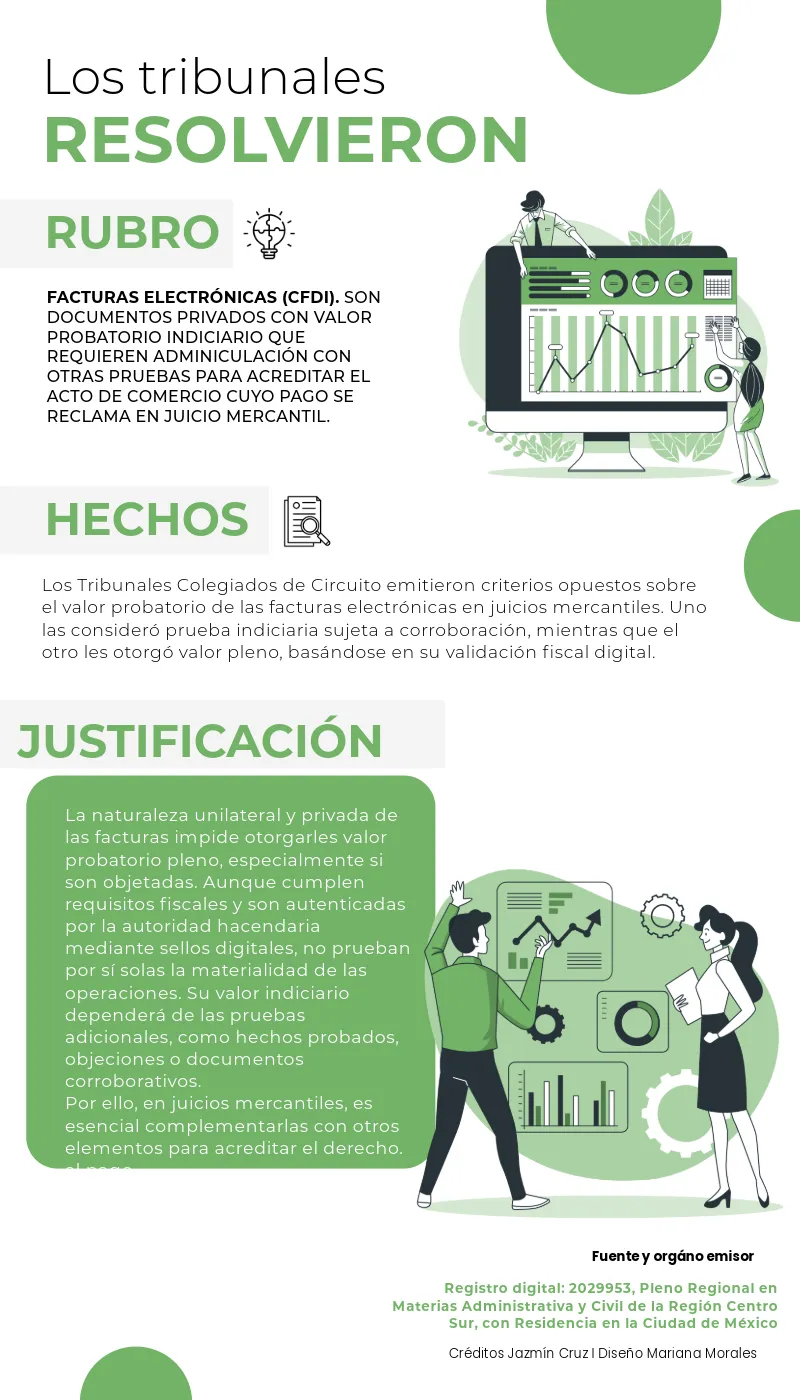

La controversia sobre el valor probatorio de los CFDI ha generado posturas divergentes entre los tribunales. Mientras algunos consideran que constituyen prueba plena, otros sostienen que solo tienen un valor indiciario. A continuación, se explica qué es un CFDI, cómo funciona y qué han resuelto los tribunales al respecto.

Un CFDI es un comprobante fiscal digital que documenta una operación comercial y su correspondiente obligación tributaria. Para que sea válido ante el Servicio de Administración Tributaria (SAT), debe cumplir con los requisitos de los artículos 29 y 29-A del Código Fiscal de la Federación (CFF), los cuales regulan aspectos como su emisión, validación y conservación.

Estos comprobantes contienen información clave que la autoridad tributaria utiliza para determinar la acumulación de ingresos de los contribuyentes. Por ejemplo, para las personas:

El valor de los CFDI en juicios mercantiles ha sido objeto de análisis en los tribunales. Recientemente, un Pleno Regional resolvió una contradicción de criterios entre dos tribunales que tenían posturas opuestas:

un tribunal consideraba que los CFDI constituían prueba plena, pues su emisión requiere el uso de la e.firma y sellos digitales, elementos que garantizan su autenticidad e integridad

otro tribunal argumentaba que los CFDI eran documentos privados elaborados unilateralmente por una de las partes y, por lo tanto, solo tenían valor indiciario

El Pleno determinó que los CFDI son documentos privados con valor indiciario, lo que significa que, por sí solos, no son suficientes para demostrar la realización de una operación en un juicio mercantil y deben complementarse con otras pruebas.

De esta manera, por ejemplo, si un cliente es demandado por un proveedor que reclama el pago de una mercancía y este, como defensa, presenta un CFDI emitido a su nombre argumentando que la factura prueba que el pago ya se realizó, el juez podría considerar dicha evidencia insuficiente para demostrar que la operación ocurrió efectivamente y que se liquidó.

Para fortalecer la validez probatoria de los CFDI, se recomienda presentar documentos complementarios y otros elementos como:

contratos firmados

estados de cuenta bancarios

recibos o comprobantes de pago

correos electrónicos que respalden la operación

testigos

fotos

Desde el punto de vista mercantil, esta jurisprudencia deja claro que la emisión de una factura no es suficiente para probar una operación en juicio. Muchas empresas manejan un gran volumen de transacciones y, en varios casos, no conservan documentación adicional que respalde cada operación, lo que podría colocarlas en una situación desfavorable de llegar a un litigio.

Desde la perspectiva fiscal, esta postura refuerza de manera indirecta la tendencia del SAT de exigir pruebas adicionales que demuestren la materialidad de las operaciones. En auditorías fiscales, no basta que se exhiba la factura emitida con los requisitos exigidos por la ley, sino que requiere evidencia adicional que confirme que la transacción realmente ocurrió.

Así, dado el enfoque actual de las autoridades fiscales y de los criterios de los tribunales, los particulares deben fortalecer sus procesos de documentación y resguardar pruebas complementarias al CFDI, como contratos, correos electrónicos, comprobantes de pago, fotografías, estados de cuenta o cualquier otra evidencia que respalde de manera fehaciente sus operaciones en el ámbito mercantil y tributario.